- 2014: Намерение инвестировать в компанию «ИТСК»

- Откуда что взялось

- What Is a Management Buyout (MBO)?

- Key Takeaways

- 2017

- Департамент Больших данных и безопасности

- Партнерский центр экспертизы SAP в России

- 2016

- 750 сотрудников базируются в Воронеже

- Партнерство с GreenMDC

- Advantages and Disadvantages of an MBO

- Advantages

- Disadvantages

- 2018

- Объединение с Unify в России под руководством Эдгарса Пузо

- Example of an MBO

- How Do Management Buyouts Work?

- What Is an Example of a Management Buyout?

- How Do You Finance a Management Buyout?

- Reasons for an MBO

- How to Approach a Management Buyout

- Considerations Before the MBO

- Financing

- How Management Buyouts (MBOs) Work

- 2015: Atos заявил об улучшении бизнес-показателей в России

- Особенности и преимущества

- Management Buyout (MBO) vs. Management Buy-in (MBI)

2014: Намерение инвестировать в компанию «ИТСК»

В феврале 2014 года Atos, «Газпром нефть» и «Сибур Холдинг» подписали меморандум о стратегическом долгосрочном сотрудничестве в сфере ИТ-услуг в России. Партнерство предусматривает инвестиции Atos в развитие ИТ-компании «ИТСК», принадлежащей «Газпром нефти» и «Сибуру».

Согласно меморандуму, Atos был готов осуществлять инвестиции в «ИТСК» и рассматривал возможность входа в состав акционеров этой компании за счет приобретения части доли «Сибура».

В Atos рассчитывали, что партнерство позволит компании укрепить позиции на российском рынке за счет расширения портфеля предоставляемых сервисов для международных клиентов, а также будет способствовать развитию российской базы клиентов и их поддержки как в России, так и за рубежом.

В «Сибуре» выражали радость по поводу «прихода в ИТСК профильного инвестора с международной репутацией в части ИТ-сервисов». По мнению руководства «Сибура», Atos располагает компетенциями и технологиями глобального уровня, которые значительно повысят конкурентоспособность «ИТСК» на рынке.

Откуда что взялось

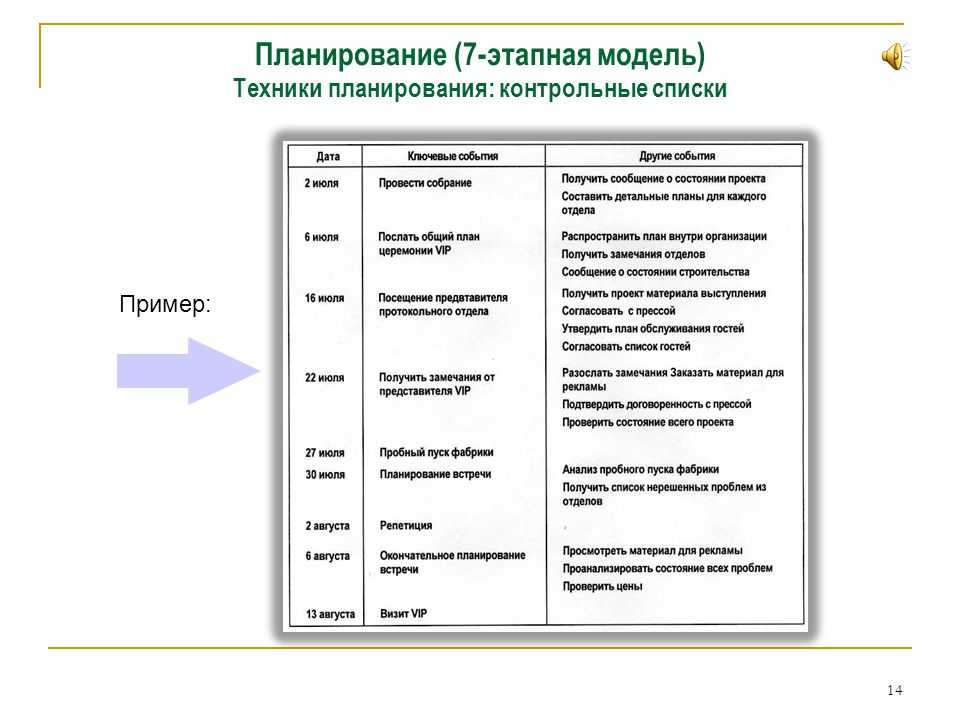

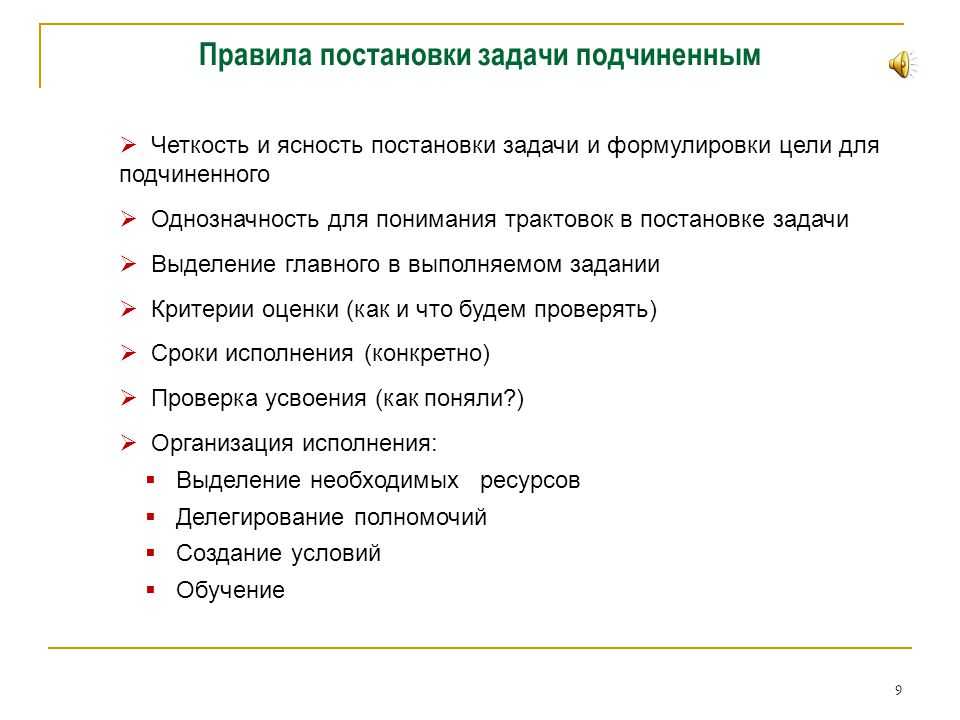

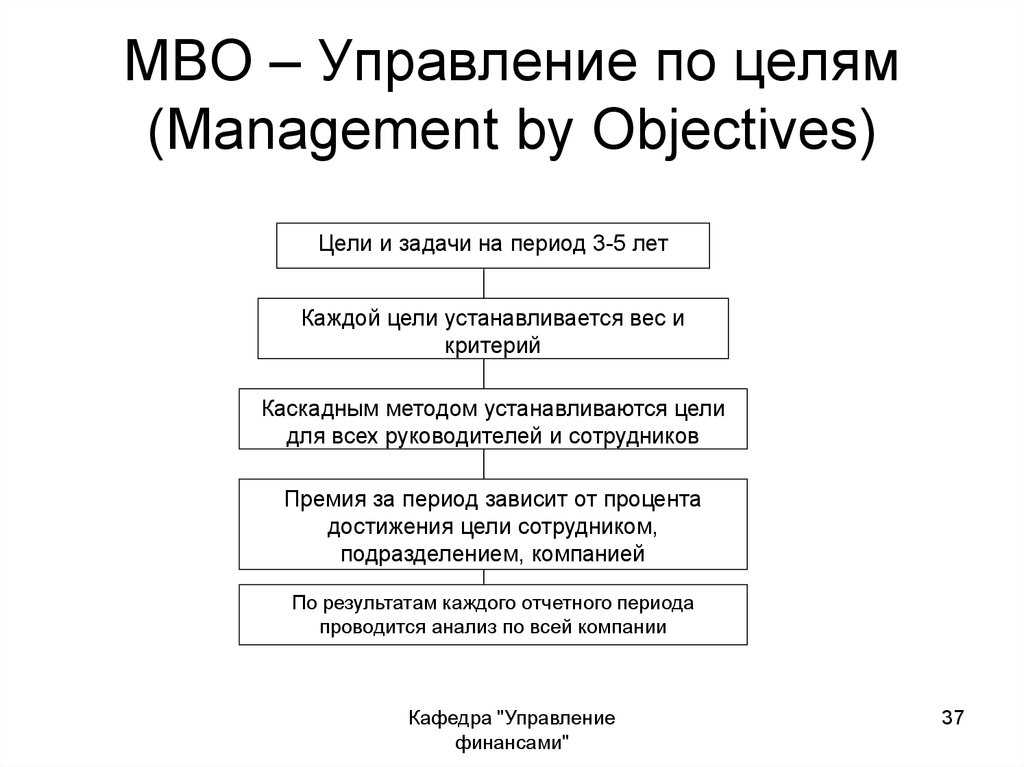

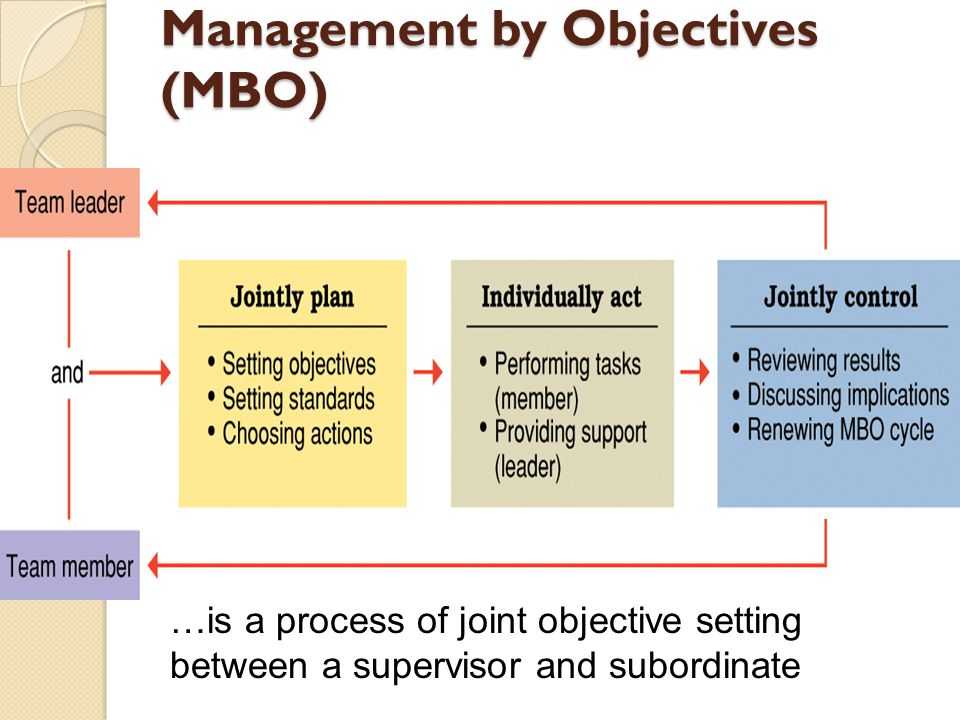

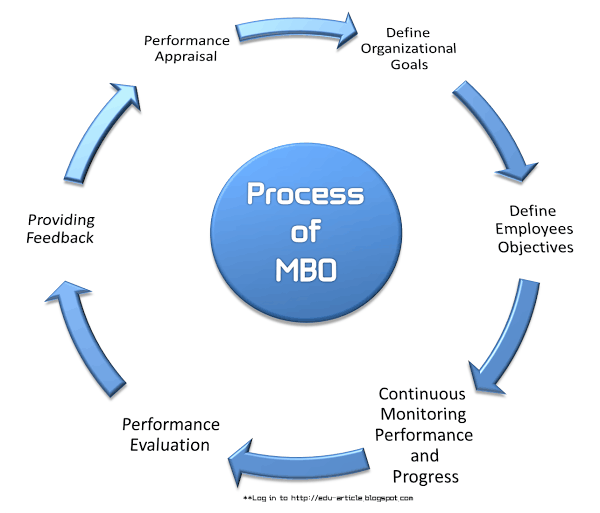

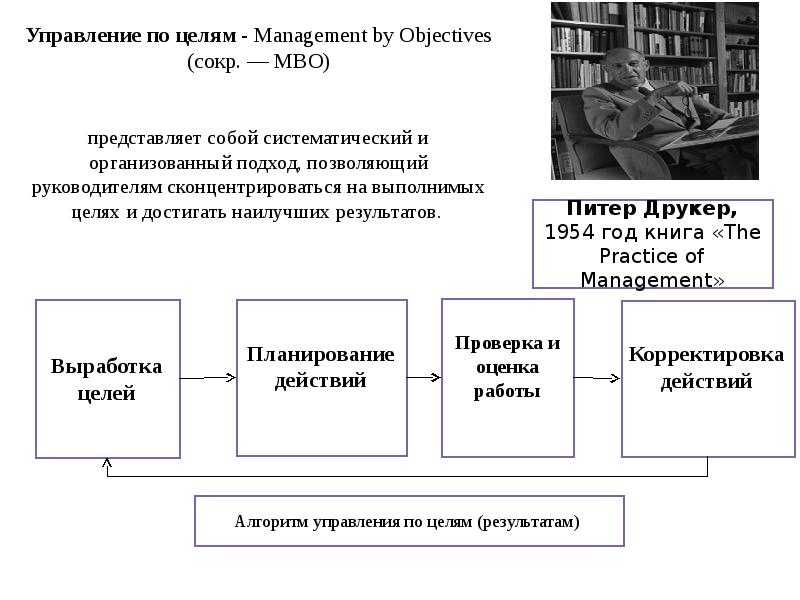

Management by Objectives. Начало новому направлению в менеджменте положил Питер Друкер, превративший менеджмент в 50-е годы в научную дисциплину. Его именем после стали называть различные фонды и бизнес-школы. Именно Друкер впервые стал разрабатывать систему оценки достижений целей (результатов) через ключевые показатели эффективности.

Итак, МВО можно представить как процесс, определяющий цели организации таким образом, чтобы работники и руководство были с ними согласны и знали, что они должны сделать для их достижения. Другими словами, Management by Objectives подразумевает постановку целей, выбора пути их достижения и принятия решений. Важным моментом в этом процессе является сравнение результатов работы персонала с намеченным итогом. Если работники сами были привлечены к МВО, как правило, они выполняют намеченные планы.

What Is a Management Buyout (MBO)?

The term management buyout (MBO) refers to a financial transaction where someone from corporate management or the team purchases the business from the owner(s). Management members that execute MBOs purchase everything associated with the business. This type of buyout appeals to professional managers because of the greater potential rewards and control from being owners of the business rather than employees. The MBO is a type of leveraged buyout (LBO), which is an acquisition funded primarily with borrowed capital.

Key Takeaways

- A management buyout is a transaction where a company’s management team purchases the assets and operations of the business they manage.

- MBOs generally occur to take companies private in an effort to streamline operations and improve profitability.

- A management team pools resources to acquire all or part of a business they manage.

- MBOs are financed with a mix of personal resources, private equity financiers, and seller-financing.

- A management buyout is the opposite of a management buy-in, where an external management team acquires a company and replaces the existing management.

1:37

2017

Департамент Больших данных и безопасности

Логотип Atos в 2017г.

16 октября Atos объявила об открытии департамента Больших данных и безопасности, который будет специализироваться на предоставлении решений в сферах Big Data, суперкомпьютеров и кибербезопасности.

Решения, предлагаемые департаментом, будут доступны в лаборатории Bull labs, где партнеры, интеграторы и заказчики смогут протестировать их. Лаборатория была открыта на базе российского офиса Atos в Москве в октябре 2016 года в рамках мероприятия по случаю 95-летия бренда Bull.

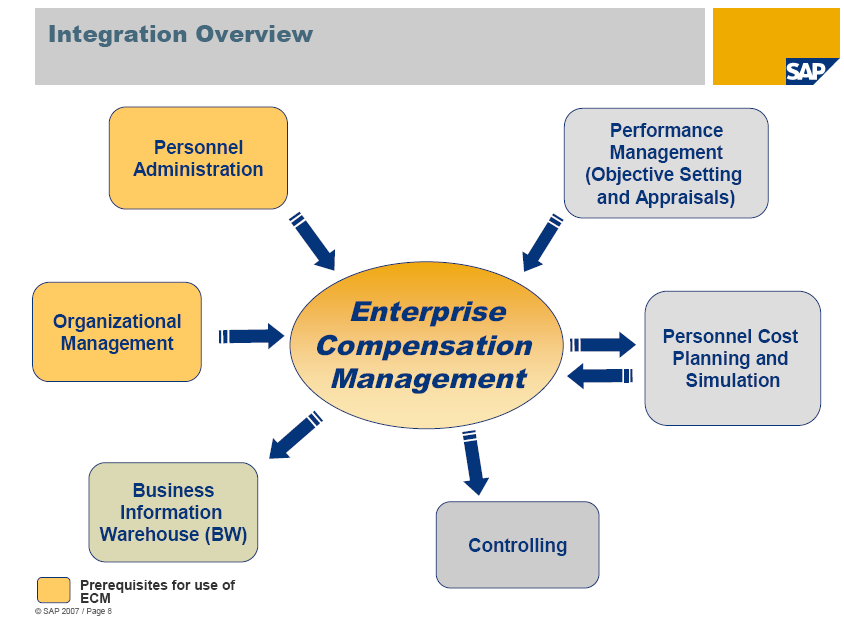

Партнерский центр экспертизы SAP в России

Atos получил сертификат SAP PCOE (Partner Centre of Expertise). Проведение аудита является частью стратегии SAP, направленной на повышение качества обслуживания заказчиков и отбор наиболее квалифицированных партнеров, предоставляющих услуги поддержки. Сертификация стала подтверждением соответствия технического и организационного уровня сервисов, предлагаемых Atos, требованиям системного интегратора глобального уровня. В том числе по наличию сертифицированных специалистов, обеспечению круглосуточного доступа к службе поддержки по телефону, приведению регламентов поддержки к стандартам SAP, внедренному и настроенному ПО для управления инцидентами.

В ходе сертификации была проведена проверка внутренней инфраструктуры поддержки на соответствие стандартам и правилам SAP на примере одного из крупнейших проектов воронежского центра предоставления услуг.

2016

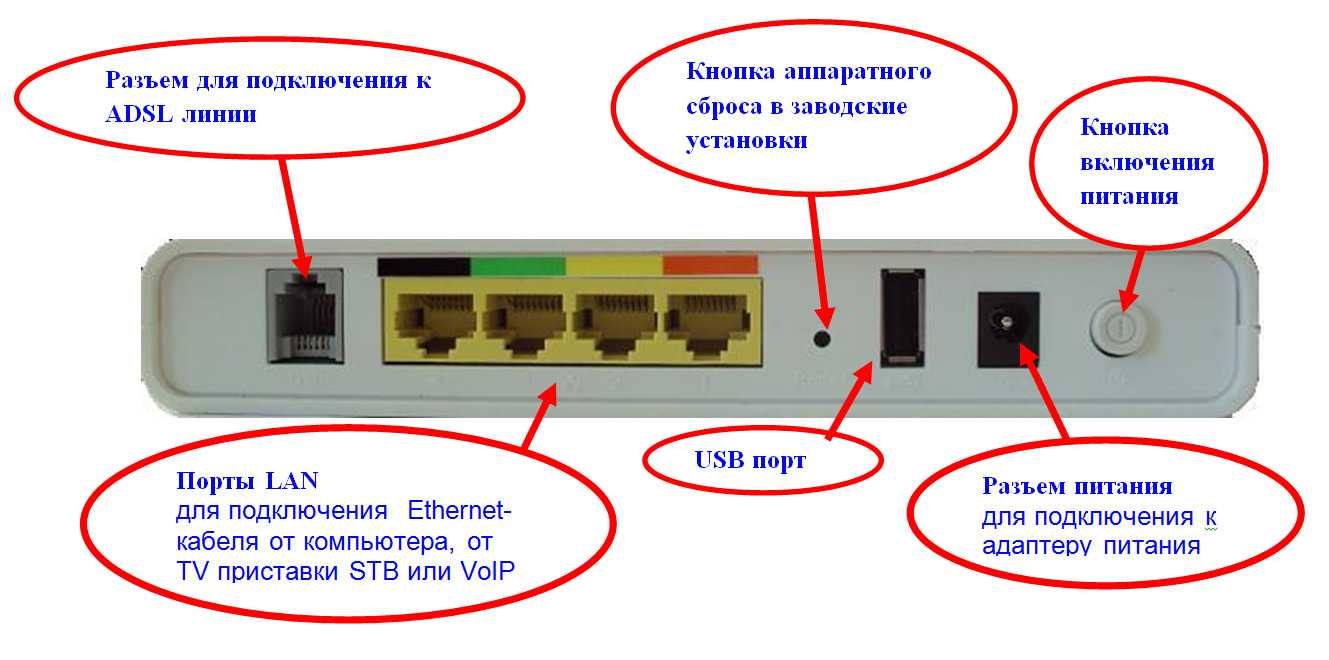

Atos представлена в России более 20 лет. По информации на март 2016 года свою деятельность в стране компания вела через юрлицо «Атос АйТи Солюшенс энд Сервисез».

Ключевые услуги, которые предоставляет Atos, включают аутсорсинг и ИТ-услуги, системную интеграцию, консалтинг, облачные сервисы и ПО, сервисы в области больших данных и безопасности. Для оказания облачных услуг (доступ к облачным решениям партнеров вкупе с собственными сервисами) Atos арендует ресурсы ЦОДа Dataline.

750 сотрудников базируются в Воронеже

По состоянию на начало 2016 года в компании работает более 900 сотрудников в подразделениях в Москве и Воронеже. Основная часть штата — порядка 750 человек — базируется в Воронеже, где расположен центр оказания услуг Atos.

Партнерство с GreenMDC

Atos и производитель модульных ЦОД компания GreenMDC подписали соглашение о сотрудничестве. В рамках сотрудничества партнеры договорились о реализации совместных решений для заказчиков на базе решений МЦОД GreenMDC. Партнёрское соглашение позволит компании Atos осуществлять полный комплекс работ и услуг по инсталляции и обслуживанию модульных ЦОД GreenMDC.

Advantages and Disadvantages of an MBO

Advantages

Management buyouts are considered good investment opportunities by hedge funds and large financiers, who usually encourage the company to go private so that it can streamline operations and improve profitability away from the public eye. They are encouraged to go public at a much higher valuation down the road.

A private equity fund that supports an MBO will likely pay an attractive price for the asset, provided there is a dedicated management team in place.

Disadvantages

There are several drawbacks to the MBO structure as well. While the management team can reap the rewards of ownership, they have to make the transition from being employees to owners, which requires a change in mindset from managerial to entrepreneurial. Not all managers may be successful in making this transition.

The seller may also not realize the best price for the asset sale in an MBO. The managers have a potential conflict of interest if the existing management team is serious about bidding on the assets or operations being divested, Put simply, they could downplay or deliberately sabotage the future prospects of the assets that are for sale to buy them at a relatively low price.

Pros

-

Good investment opportunity for management and private equity/hedge funds

-

Private equity funds may pay a good price depending on the circumstances

Cons

-

Transition for owners and employees may be tough

-

Can result in a conflict of interest

2018

Объединение с Unify в России под руководством Эдгарса Пузо

В январе 2018 года компании Atos и Unify (бренд Atos в области ПО и коммуникационных услуг) объявили о начале процесса юридического объединения своих подразделений в России. Решение об этом было принято в рамках программы интеграции, запущенной в 2016 году после завершения сделки по приобретению Atos компании Unify.

О покупке Unify за 590 млн евро Atos объявляла еще в 2015 году. Совместно с Unify Atos планирует развивать интегрированные предложения в сфере унифицированных коммуникаций.

В связи с изменениями в структуре компании, гендиректором «Юнифай Коммьюникейшнс» (юрлица Unify в России) с января 2018 года назначен Эдгарс Пузо, глава российского представительства Atos.

В ходе объединения компаний глава российского представительства Atos Эдгарс Пузо возглавил и локальный офис Unify (фото — nim.ru)

В ходе объединения компаний глава российского представительства Atos Эдгарс Пузо возглавил и локальный офис Unify (фото — nim.ru)

В свою очередь, Сергей Размахаев, руководивший Unify в России и СНГ, вступил в должность заместителя генерального директора. Также он возглавит новый департамент объединенной компании, специализирующийся на поставках ПО и коммуникационных услуг Unify в России и СНГ, сообщают компании.

Партнерская программа и все процедуры взаимодействия с брендом останутся без изменений. Unify в составе Atos продолжает предлагать интегрированные решения для унифицированных коммуникаций и совместной работы.

Эдгарс Пузо рассчитывает, что объединение Atos и Unify в перспективе приведет к усилению позиций компании в области коммуникационных услуг на локальном и глобальном уровнях, а также к появлению дополнительных предложений, технологий и коммерческих сделок.

Example of an MBO

One prime example of a management buyout involves the computer and technology company, Dell. In 2013, founder Michael Dell and a private equity firm (Silver Lake Partners) paid shareholders $25 billion as part of a management buyout. Dell took the company private, so he could exert more control over the direction of the company. The company went public again in December 2018. Shares trade on the New York Stock Exchange (NYSE) under the ticker symbol DELL.

How Do Management Buyouts Work?

Management buyouts work when one or more members of a company’s management team want to buy the operations from the owner(s). The goal is to take the company private to help it grow and succeed. These buyouts are typically funded with one or more types of financing, including debt and equity.

What Is an Example of a Management Buyout?

In 2013, Michael Dell partnered with a private equity firm to purchase the computer/technology company he founded from shareholders. He took Dell private before the company went public again in 2018.

How Do You Finance a Management Buyout?

There are a number of ways to finance a managed buyout. Debt financing involves going to banks and other lenders for loans. But banks may not consider financing these types of deals because of the amount of risk involved. Private equity firms, though, are more receptive to loaning money to management. Some companies may require a share in the company in addition to being repaid. Buyers can also approach owners/sellers for loans or use a combination of debt and equity to pay for the acquisition.

Reasons for an MBO

Management buyouts are risky ventures. That’s because they may or may not work. So why would a company’s management consider doing one? The following are some of the main reasons that corporate management may consider undertaking an MBO.

- Gaining control. Members of management may not agree with the direction of the company. By executing an MBO, they may feel as though they have more control of the business, its success, and its future.

- Financial gain. Members of the management team may not feel as though they aren’t getting the full financial benefit just by managing the company. By acquiring the company, they can reap the benefits.

- They have the expertise. Management may feel as though the owner(s) doesn’t have the knowledge or ability to lead the company. Corporate management may have the educational or work experience to help them guide the company to new heights and they may feel that the only way to do that is through an MBO.

How to Approach a Management Buyout

A successful MBO requires a great deal of planning and preparation. As such, it should never be undertaken hastily. The following are a few factors that should be considered in the process.

Considerations Before the MBO

Any type of financial transaction should be well-researched. As such, management should craft a plan or proposal that’s fully thought out and conceived. Some points to add include:

- The members of the management team involved in the MBO

- The reasons for the buyout

- The intentions and goals after completion

- The terms of the deal, including the purchase price

- The way the buyout will be financed

It’s always a good idea for management to show the company’s owner(s) that they’ve done their homework. This includes adding in spreadsheets and doing a thorough analysis.

Financing

A significant amount of money is required for an MBO because of the sheer size. There are a few different sources that management can turn to in order to secure capital for the deal:

- Debt: Management normally turns to banks and other lenders to secure financing. Banks tend to consider MBOs to be fairly risky ventures, so they may not fund part or all of management’s requests. This means the buyers may have to look for primary funding elsewhere before they turn to a lender to cover any shortfalls.

- Private Equity: Private equity firms are usually receptive to finance MBOs if banks refuse. One thing to keep in mind is that these firms often expect to get a share of the company even though they’re loaning the money to management.

- Other Types: There are some other types of financing that are used by management, including owner financing, which is funded directly through the seller who is repaid, or mezzanine financing, which involves a combination of debt and equity.

Management should do their due diligence while considering an MBO. This includes a full evaluation of the company and its financial and legal framework.

How Management Buyouts (MBOs) Work

As noted above, management buyouts occur when a corporate manager or team acquires the business they manage from the owner(s). The business is purchased from a private owner and/or any shareholders in the company. The acquisition includes everything associated with the business, including the assets and liabilities. MBOs often take place because the management feels they are better equipped to help the company grow and succeed financially. These transactions are key exit strategies for:

- Large corporations that want to sell off unprofitable assets or those that no longer make sense

- Private businesses where the owners wish to retire

The financing required for an MBO is often quite substantial and is usually a combination of debt and equity that is derived from the buyers, financiers, and sometimes the seller. Since it uses a significant amount of borrowed capital, it is considered an LBO. As such, it may also be called a leveraged management buyout.

While management reaps the rewards of ownership following an MBO, they have to make the transition from being employees to owners, which comes with significantly more responsibility and a greater potential for loss.

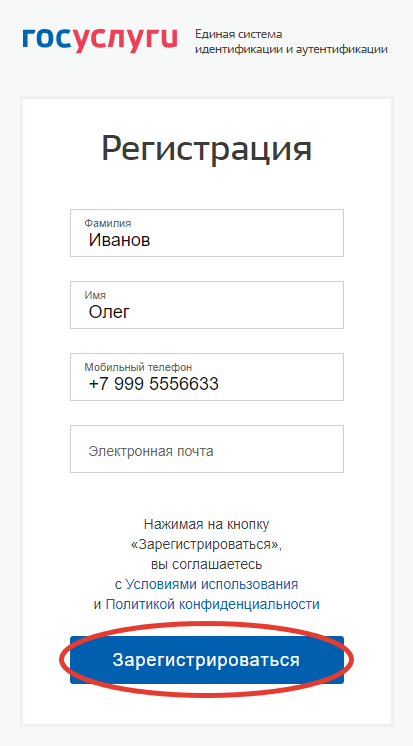

2015: Atos заявил об улучшении бизнес-показателей в России

Интегратор Atos закончил 2015 год в России с прибылью, рассказал TAdviser генеральный директор российского представительства компании Эдгарс Пузо. До этого два года подряд компания несла в России убытки: по данным базы «Контур.Фокус» в 2014 году чистый убыток Atos составлял 152,6 млн руб., а в 2013 году – около 99,8 млн руб.

Причины убытков предыдущих лет, а также суммы выручки и прибыли по итогам 2015 года Эдгарс Пузо называть отказался, сославшись на то, что компания не комментирует вопросы, связанные с финансовыми показателями региональных подразделений.

В компании приводят данные, что в 2015 году 50% оборота в России компании принесли проекты для клиентов в сфере промышленного производства, 20% — в сфере телекоммуникаций, медиа и ЖКХ, 5% — в финансовом секторе.

В 2015 году Atos в России снова стал прибыльным

В 2015 году Atos в России снова стал прибыльным

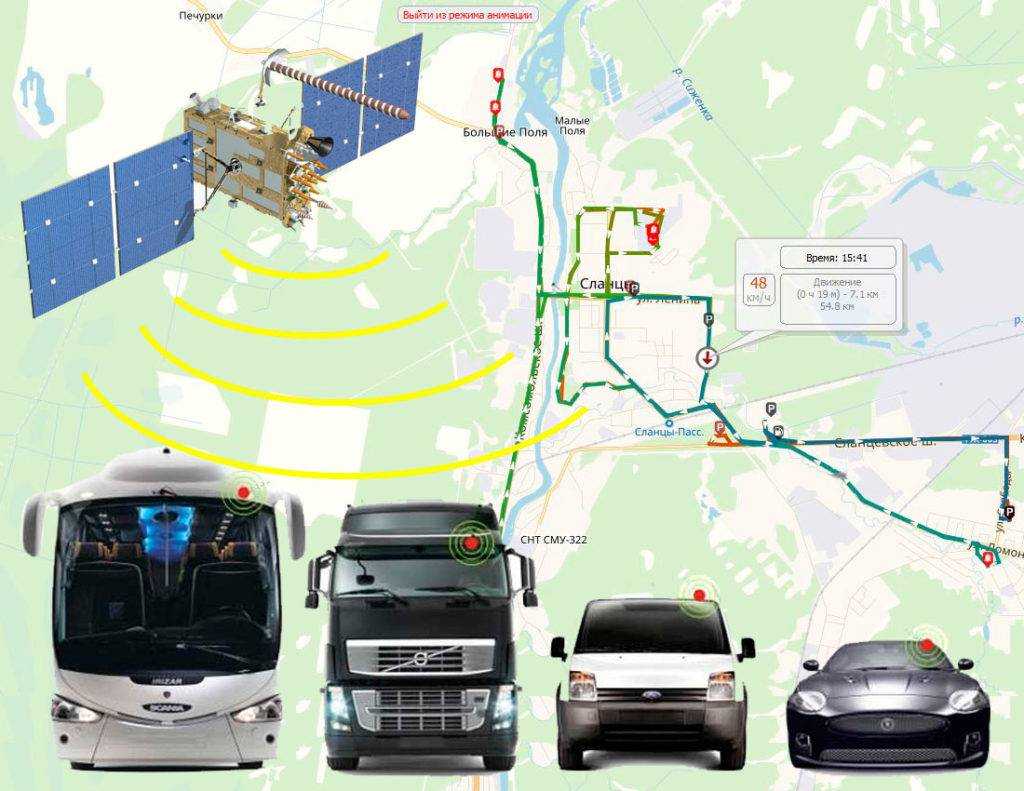

Четверть выручки Atos в России приходится на экспорт, в основном — за счет услуг центра оказания услуг в Воронеже. Он занимается всем, что связано с поддержкой клиентов: это колл-центр, удаленная поддержка пользователей и инфраструктуры, услуги аутсорсинга бизнес-процессов (например, HR, бухгалтерии), пояснил TAdviser Эдгарс Пузо. Специалисты центра в Воронеже обслуживают клиентов в России и за рубежом.

В России Atos фокусируется на обслуживании 50 крупных клиентов. Самым крупным проектом Atos в России является внедрение SAP в Siemens.

Гендиректор российского подразделения Atos рассказал TAdviser, что стратегия развития бизнеса компании в России включает локализацию услуг и продуктов, которые предлагает Atos. В ближайших планах Atos, например, – локализовать производство серверов Bull, которые компания в начале года вывела на российский рынок. По словам Эдгарса Пузо, Atos ведет переговоры с рядом компаний о том, чтобы наладить в России OEM-производство серверов. Названия этих компаний он предпочел не уточнять до заключения контрактов.

Другим направлением является продвижение в России новых продуктов и услуг, которые появляются у Atos на глобально уровне. Помимо Bull в ближайший год компания планирует продвигать на российском рынке продукты и услуги Unify, с которой Atos интегрируется после приобретения. Помимо этого, в планах Atos — развивать направление облачных услуг в России.

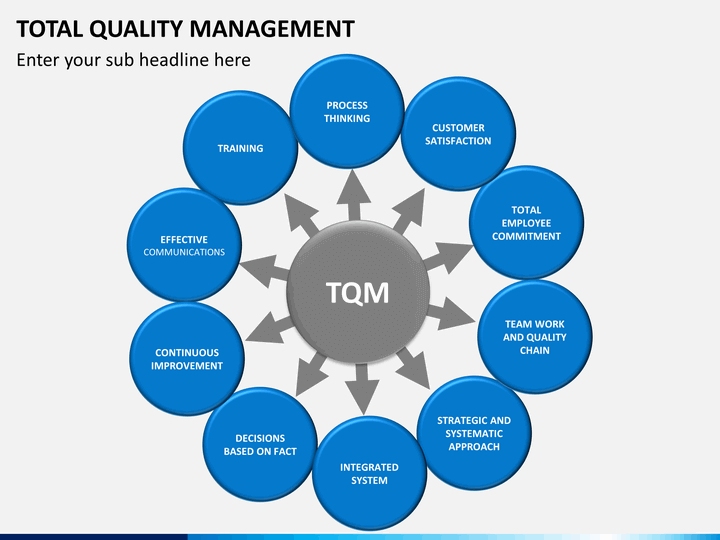

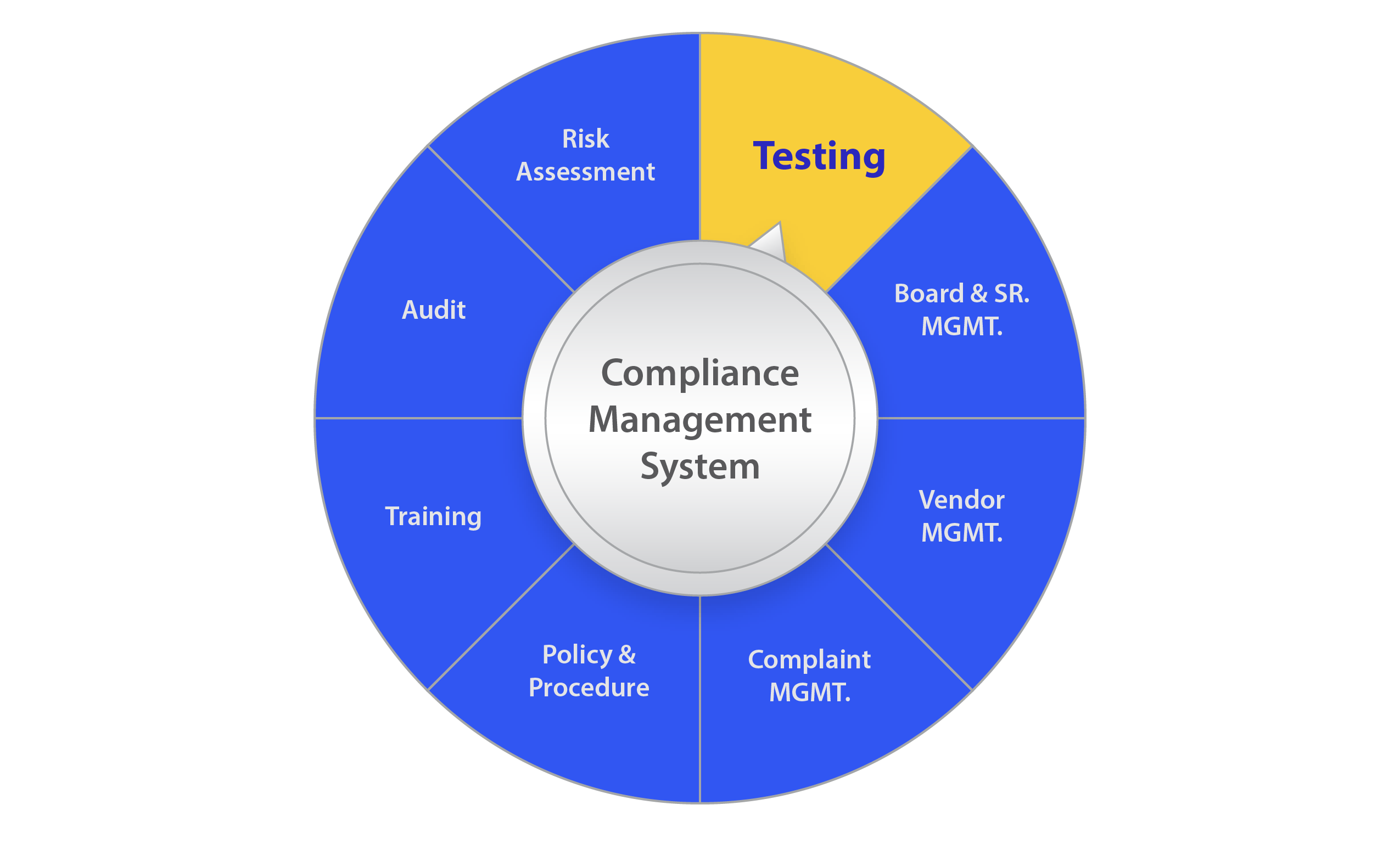

Особенности и преимущества

Для успешности МВО важно донести до всех сотрудников четкую идею, чтобы каждый знал, что именно от него требуется и представлял меру ответственности, при этом чувствуя степень своего вклада в общие цели организации. МВО опирается на значение каждого работника и его выполнение личных целей

Среди наиболее важных преимуществ управления целями можно назвать:

- Тесную гарантированную взаимосвязь целей подчиненных с целями руководства компании;

- Мотивация персонала. Сотрудники за счет вовлечения в процесс становятся более преданными общему делу и больше удовлетворены работой;

- Четкость и понятность целей.

- Улучшение межорганизационных связей между начальником и подчиненными способствует не только успешно решать многие вопросы, но и гармонизировать обстановку внутри компании.

- В МВО у работника, который сам принимал участие в постановке целей, приверженность им будет больше, нежели перед ним их поставил бы кто-то другой.

Постановка целей возможна в любой сфере деятельности, некоторые из них можно индивидуализировать. Сами цели не должны быть многочисленными, формулировки должны быть ясными. Для эффективного менеджера сознание конкретных целей его деятельности должно отвечать целям компании в целом. Ориентация больше на клиента, а нежели на технологический процесс – вот ключевой момент в управлении целями.

Программный продукт «1С:Предприятие 8. Управление по целям и KPI разработан на платформе «1С:Предприятие 8», реализует подход целевого управления (Management By Objectives — MBO), метод Balanced Scorecard (BSC) и управление операционным и стратегическим развитием компании с использованием KPI (ключевых показателей деятельности). Подробнее о программном продукте «1С:Управление по целям и KPI»

Management Buyout (MBO) vs. Management Buy-in (MBI)

The opposite of an MBO is a management buy-in (MBI). While an MBO involves a company’s internal management purchasing the operations, an MBI takes place when an external management team acquires a company and replaces the existing management team. MBIs involve companies that are led by poor management teams or are undervalued.

An MBO’s advantage over an MBI is that as the existing managers are acquiring the business, they have a much better understanding of it and there is no learning curve involved, which would be the case if it were being run by a new set of managers. MBOs are conducted by management teams that want to get the financial reward for the future development of the company more directly than they would do only as employees.

While private equity funds may participate in MBOs, their preference may be for MBIs, where the companies are run by managers they know rather than the incumbent management team.

![What is management by objectives (mbo)? [2022] • asana](https://centr-nachalo.ru/wp-content/uploads/f/f/f/fffe6c7e7f38fb386b6476f505eb7a3e.png)