- Экспирация

- Как использовать индикатор Демрака в трейдинге?

- Описание и особенности индикатора DeMarker

- Индикатор DeMarker: описание

- Общее описание

- Технический индикатор DeMarker

- Индикатор Томаса Демарка

- Особенности торговой стратегии Демарка

- Мастер-класс торговли по индикатору Demarker

- Откуда взялась ТРИЗ

- Торговля по стратегии Thomas Demark Lines

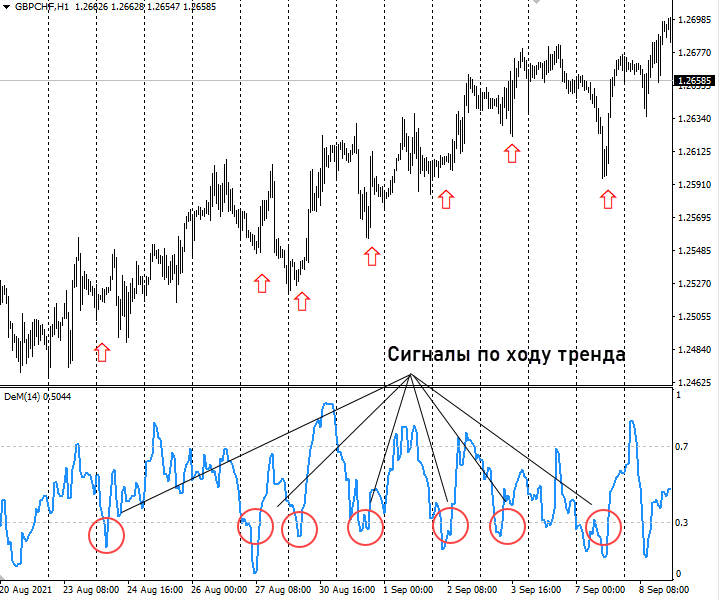

- Сигналы осциллятора

- Кто такой Том Демарк?

- История создания индикатора Демарка

- Индикатор Демарка: в чем его суть?

- Практическое применение Demarker

- Советы по использованию индикатор Демарка

- Торговля по ДеМарку. Подходы Томаса Демарка к анализу финансовых рынков. Секвента – механическая торговая система Демарка.

- Do you like this story?

- Индикатор Демарка – описание и его торговая формула

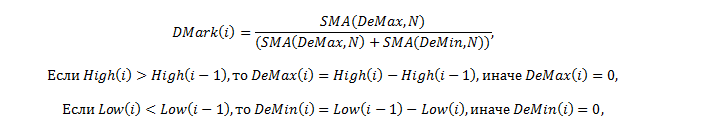

- Строится индикатор Демарка по следующей формуле:

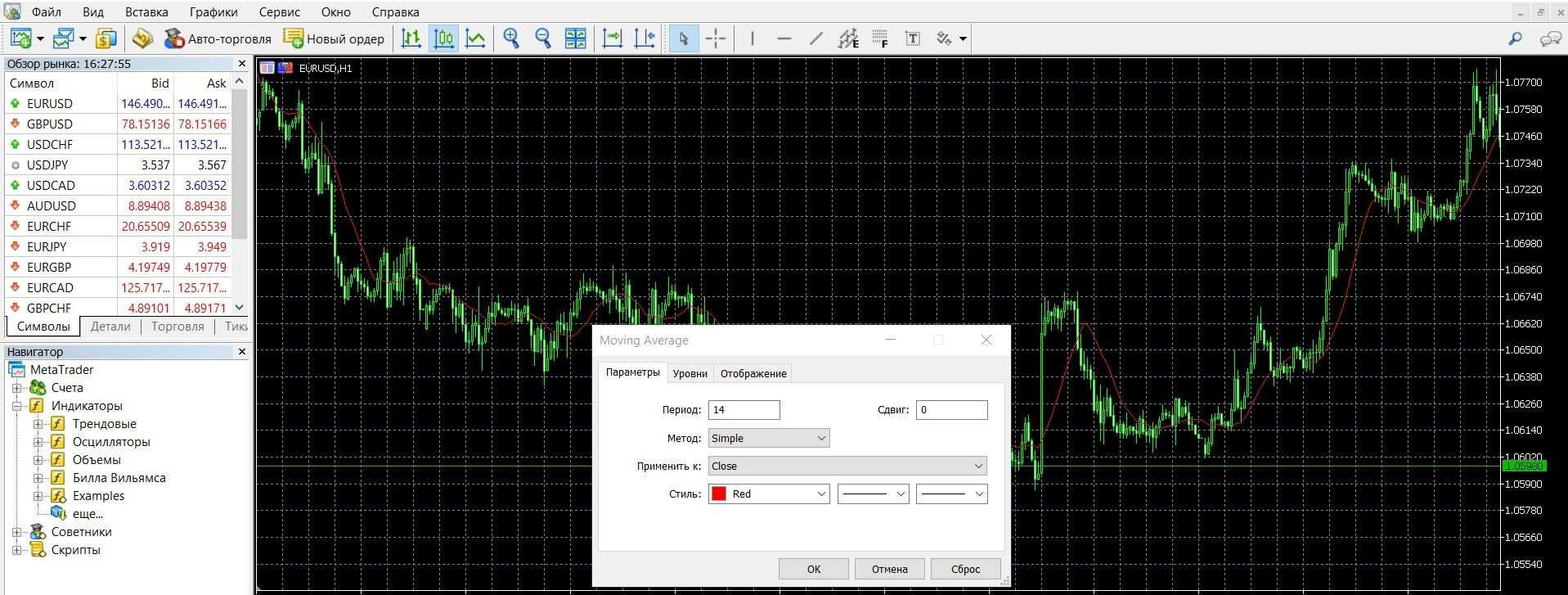

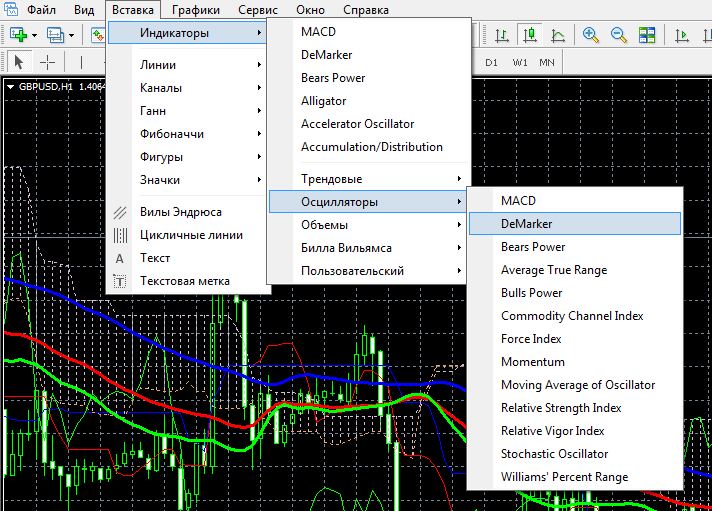

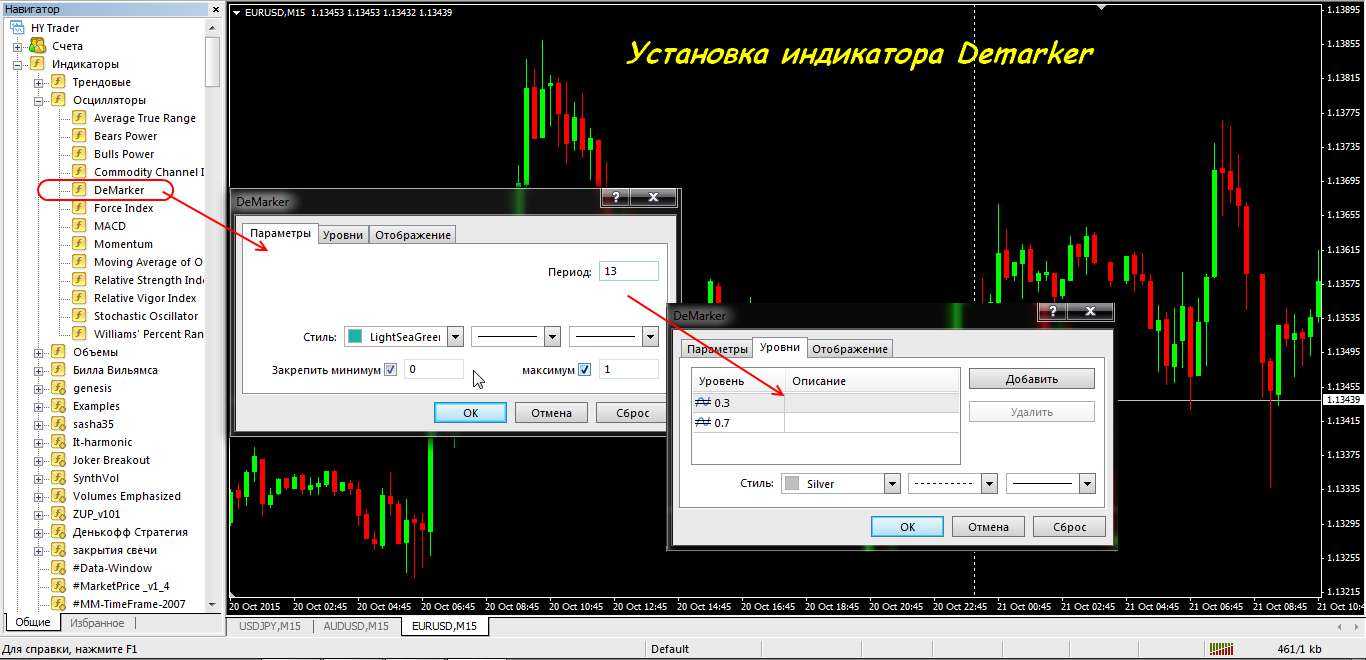

- Установка

Экспирация

Или срок сделки – один из основополагающих терминов трейдинга, прямо влияющий на успешную торговлю бинарными опционами. Рассмотрим экспирацию в некоторых стратегиях индикатора DeMarker в таблице для простоты восприятия материала.

|

Стратегия |

Краткое описание |

|

Перепроданность/перекупленность |

Следует отказаться от краткосрочных торгов, так как это чревато непредсказуемым результатом. Целесообразно «играть» на долгосрочной экспирации и на сроке от 5 минут до нескольких часов. В первом случае трейдер спокойно изучает необходимую для прогноза дополнительную информацию – динамику цен, новостной фон и т.п. Во втором случае времени хватит, чтобы понять ситуацию на рынке и использовать данные индикатора. |

|

Дивергенция/конвергенция |

Несмотря на непредсказуемость конечного результата торгов, краткосрочный трейдинг допускается, а при серьезном отношении к делу приносит хорошую прибыль. Также рекомендована долгосрочная экспирация и сделки на временном отрезке 5 – 30 минут. |

|

«DeMarker + RSI» |

На первый взгляд оба инструмента тождественны – практически неотличимо друг от друга сигнализируют о ценовых максимумах и минимумах. Однако различие присутствует: RSI опирается на экспоненциальную скользящую среднюю. DeM – скользящую среднюю. Тем не менее, оба инструмента эффективны в использовании: покупка происходит, когда RSI покидает «бычью» и «медвежью» зону, DeM расположен между отметками 0,3 и 0,7. Идеальная экспирация для данной стратегии – от 5 до 60 минут. Допускается краткосрочный трейдинг, но с учетом непредсказуемости. Долгосрочные сделки (более 60 минут) – бесполезны, так как стратегия «заточена» под краткосрочную экспирацию (не более 1 часа). |

Рисунок 4. Выход из зон перекупленности

Как использовать индикатор Демрака в трейдинге?

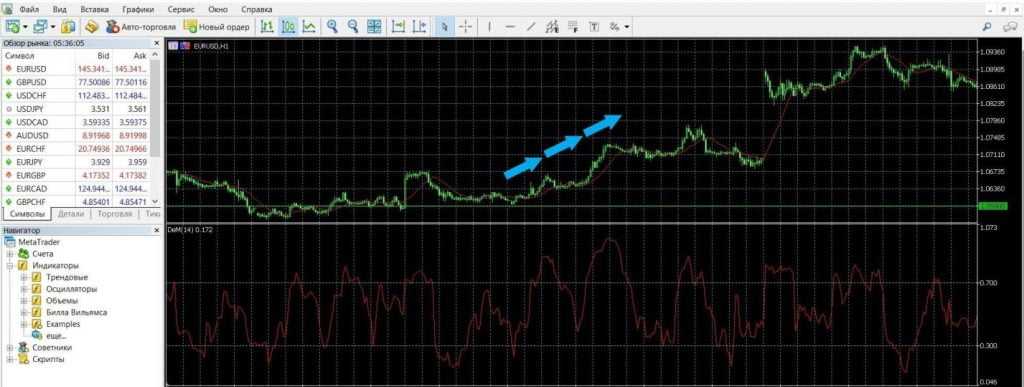

По сути, DeMarker — это индикатор разворота. Как я отмечал ранее, он работает для выявления рыночных условий перекупленности и перепроданности, указывая на потенциальные изменения в направлении цены. Таким образом, мы используем индикатор индикатор Демарка для определения потенциальных ценовых уровней, на которых в ближайшее время может произойти изменение направления цены.

На примере мы дневной график USD/JPY, который торгуется в нисходящем тренде, поскольку рынок создает серию более низких максимумов и более низких минимумов.

Как отмечалось ранее, индикатор Демарка лучше всего использовать в сочетании с другими техническими индикаторами. По этой причине у нас есть расширения Фибоначчи, которые используются для определения уровней поддержки.

Синяя стрелка показывает момент, когда цена касается поддержки расширения Фибоначчи 127,2%, сигнализируя о том, что покупатели, скорее всего, вступят в этот ценовой уровень и поднимут цену. Кроме того, на этом этапе продавцы, скорее всего, выйдут из прибыльных сделок.

Между тем, мы видим, что значение ДеМаркера составляет 0,277, что показывает, что рынок вошел в зону перепроданности. В этот момент у нас слияние двух бычьих сигналов — рынок перепродан, согласно ДеМаркеру, и ценовое действие приблизилось к первой поддержке расширения Фибоначчи.

Вход следует размещать в точке первого касания 127,2%, в то время как стоп-лосс расположен примерно на 40-50 пунктов ниже этого уровня, чтобы защитить себя от потерь в результате внезапной реакции рынка.

Тейк-профит устанавливается в начальной точке расширения Фибоначчи,там, где расположена большая горизонтальная поддержка

С этого момента рынок начал двигаться вверх, прежде чем медведи стерли все прибыли и толкнули ценовое действие ниже этого важного уровня поддержки

Мы предполагаем, что рынок захочет повторно протестировать тот же уровень, но теперь уже в контексте сопротивления. Это то, что в конечном итоге происходит, и наша сделка наконец закрывается. Нам удалось получить около 200 пунктов прибыли, рискуя при этом 50 пунктами.

Описание и особенности индикатора DeMarker

Индикатор DeMarker получил название в честь своего создателя – выдающегося биржевого мастера и автора многих технических индикаторов для трейдинга Томаса ДеМарка (Thomas DeMark). Индикатор DeMarker оценивает положение текущих цен по отношению к предыдущему периоду, помогает определить состояние рынка и найти места потенциального разворота тренда.

Индикатор DeMarker относится к группе нормированных осцилляторов: его значения колеблются в области от 0% до 100%, значение 100% обозначается 1. В отличие от некоторых других осцилляторов DeMarker уделяет больше внимания не ценам закрытия, а промежуточным максимумам и минимумам. Алгоритм расчета индикатора сравнивает текущие максимумы и минимумы на графике цены с экстремальными значениями предыдущего периода.

Как и положено осциллятору, DeMarker дает представление о том, в каком состоянии сейчас находится рынок:

- Если линия индикатора растет и показывает очередной максимум – это свидетельствует о восходящем движении и перекупленности на рынке.

- Если линия индикатора снижается и формирует на графике цены локальные минимумы – идет нисходящее движение, и актив находится в состоянии перепроданности.

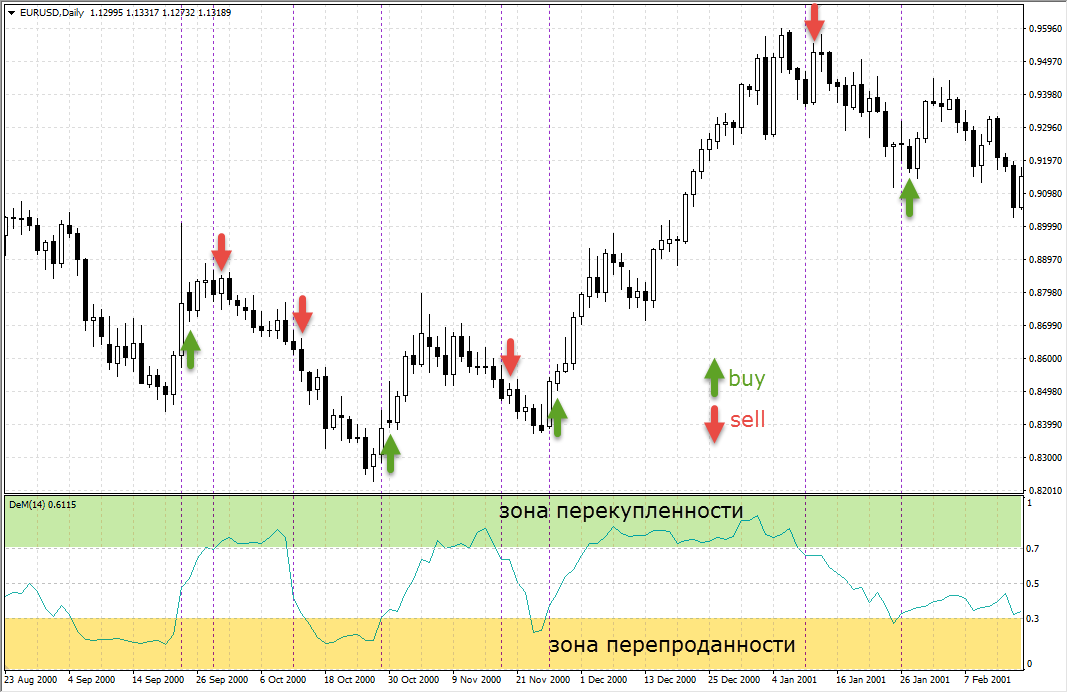

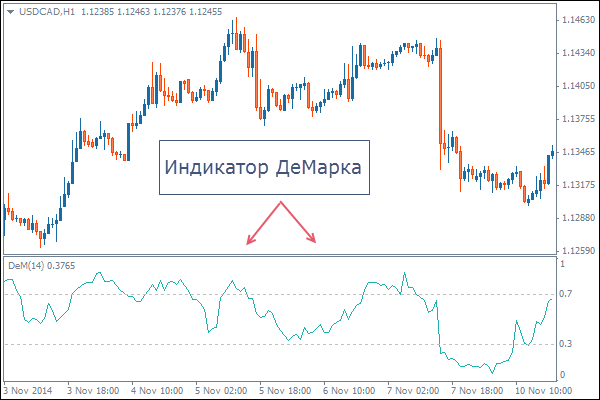

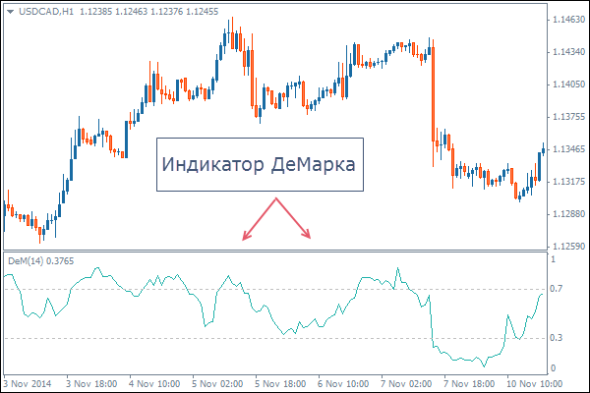

Индикатор DeMarker строится в отдельном окне под графиком цены, состоит из одной главной линии, которая двигается в диапазоне от 0 до 1. Область выше значения 0,7 называется зоной перекупленности, здесь может сформироваться разворот вниз. Область ниже 0,3 называется зоной перепроданности, в ней можно рассматривать покупки. Индикатор DeMarker включен в большинство популярных торговых платформ.

Индикатор DeMarker

Индикатор DeMarker

Индикатор DeMarker: описание

Общее описание

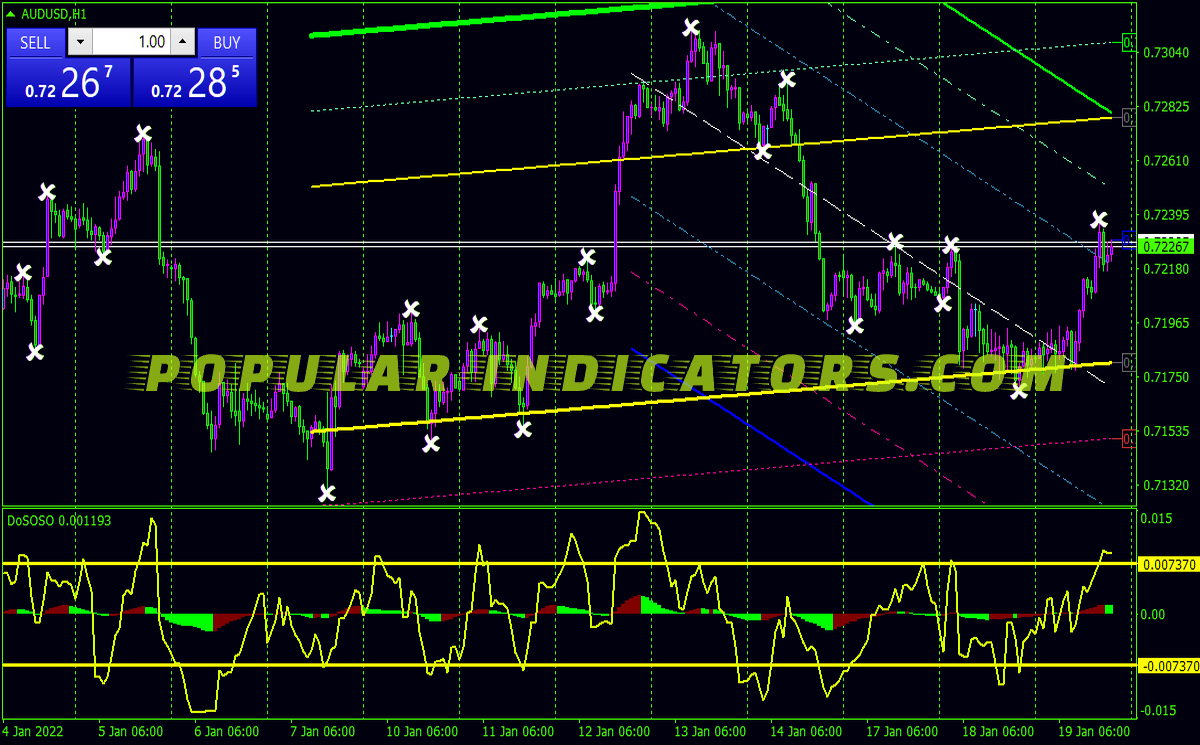

Как уже было отмечено ранее, индикатор demarker является представителем обширной группы осцилляторов и может применяться для торговли на форексе, бинарных опционах и других производных финансовых инструментах. Он помогает отслеживать образование важных рыночных минимумов и максимумов, по достижению которых ценовая тенденция может сменить свое направление. Иными словами, данный индикатор сигнализирует о появлении зон перекупленности и перепроданности рынка. Когда цена достигает данных областей, то велика вероятность смены ценовой тенденции.

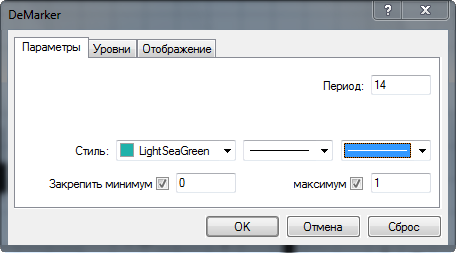

На рисунке выше Вы можете видеть demarker, установленный на торговую платформу. Как и многие осцилляторы, он представляет собой сигнальную линию, двигающуюся между значимых уровней , сигнализируя о настроении рынка. Касательно настройки данного индикатора, у него можно изменять только один параметр — период. Он будет обуславливать чувствительность индикатора по отношению к ценовой тенденции. По умолчанию, рекомендованный период составляет 14, но исходя из своих предпочтений, Вы можете увеличить или уменьшить данное значение. Если Вы решите уменьшить данный параметр, то индикатор станет восприимчив к ценовым колебаниям. Тем самым будет появляться множество сигналов, но качество их ощутимо ухудшится. Если основной параметр увеличить, то индикатор станет менее чувствительным к изменению рыночной динамики. В таких условиях индикатор Демарка будет сигнализировать реже, но качество сигналов улучшиться.

Сигнальная линия индикатора Демарка строится с учетом сравнения рыночных максимумов за некоторый промежуток времени. Установив индикатор на график, Вы увидите, что диапазон колебаний этого инструмента находится в пределах от 0 до 1. Касательно зон перекупленности и перепроданности, то они находятся на отметках 0,7 и 0,3 , соответственно.

Технический индикатор DeMarker

Давайте вспомним, что представленный инструмент относится к осцилляторам, соответственно, он может давать сигналы на основе зон перекупленности и перепроданности.

На рисунке выше зона перекупленности обозначена красным цветом. Когда сигнальная линия индикатора пересекает ее, то можно быть готовым к тому, что тенденция может развернуться и нам следует готовиться к открытию продаж. Зона перепроданности обозначена зеленым цветом, и заход линии в эту зону является потенциальным признаком для открытия покупок. Тем не менее, одного касания зоны бывает недостаточно, так как на рынке может образоваться направленное движение, и сигнальная линия индикатора может долгое время пробыть в одной из зон.

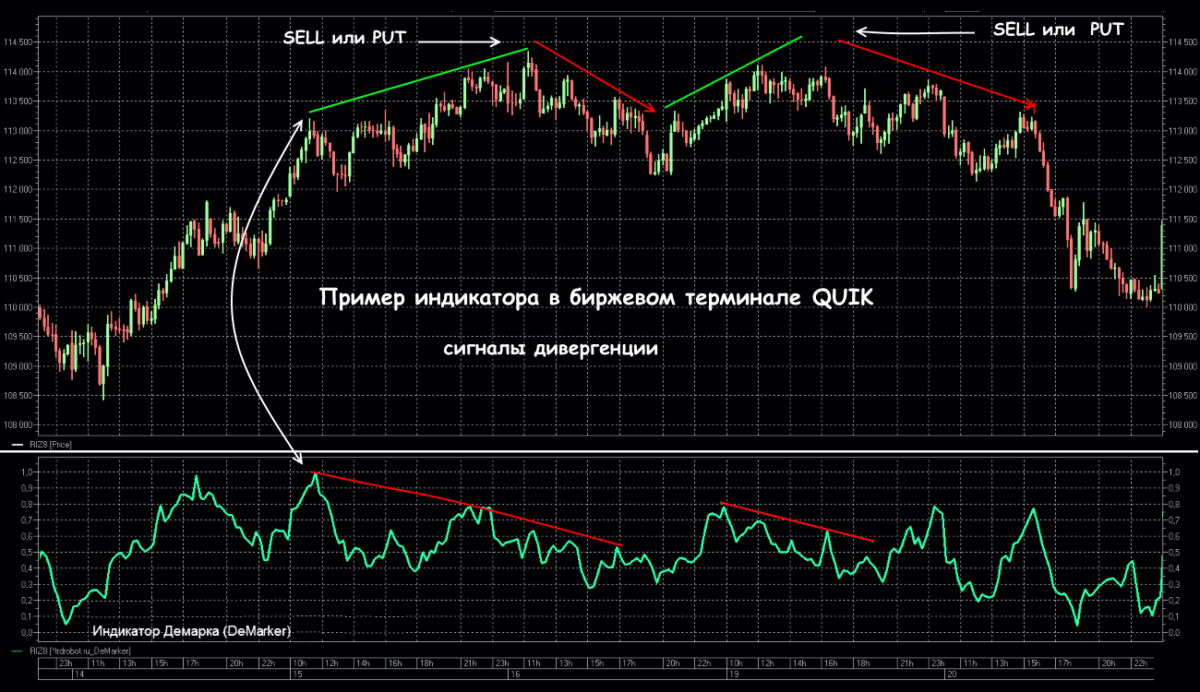

Еще один потенциальный сигнал данного индикатора – это формирование дивергенции. Она формируется, когда происходит расхождение между показаниями индикатора и движением цены. Например, рынок обновляет минимум или максимум, а на индикаторе отображается совсем другая информация, то мы имеет четкую дивергенцию.

Сам индикатор можно параллельно использовать совместно с другими инструментами технического анализа. Наиболее распространенным является его сочетание с трендовыми индикаторами, где трендовый инструмент указывает на долгосрочную тенденцию, а Демаркер помогает найти подходящую точку входа.

Таким образом, мы разобрали описание практического применения demarker. При желании, его можно включить в состав своей торговой системы, однако необходимо разобраться с концепцией его использования и понаблюдать за его работой на истории.

Индикатор Томаса Демарка

В качестве заключения хотелось бы рассмотреть потенциальные достоинства и недостатки данного инструмента. Начнем с достоинств:

- Прост в применении.

- Легко оптимизируется под любую систему.

- Дает достаточно точные сигналы при правильном подходе

Недостатки так же имеются:

- Как и любой индикатор, стремится объяснить ценовое движение с математической точки зрения.

- Неэффективен во время развития тренда на рынке.

Нельзя говорить о том, что представленные недостатки присущи конкретно данному инструменту. Данные недостатки характерны для всех осцилляторов, ввиду их технической специфики.

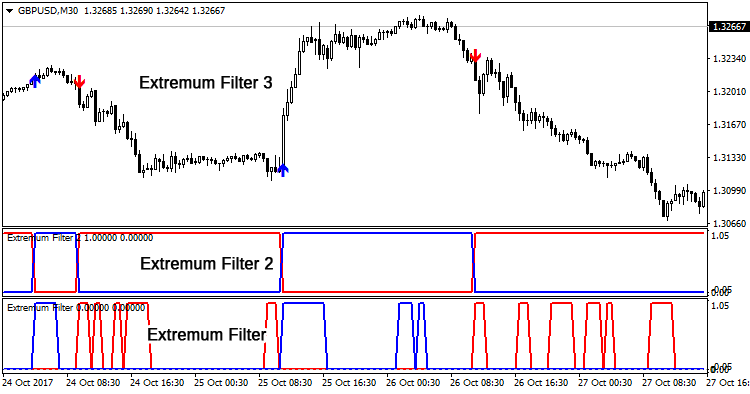

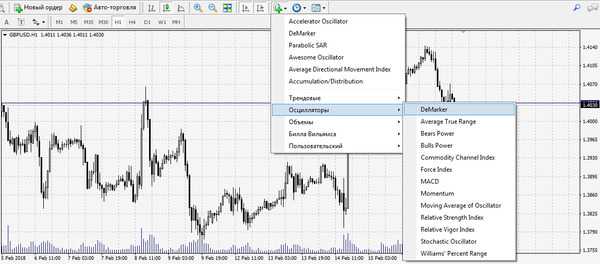

Особенности торговой стратегии Демарка

В основе торговой системы лежит индикатор DeMarker, разработанный лично Томасом Демарком. В отличие от различных кастомных индикаторов неизвестных создателей. Этот осциллятор является одним из наиболее популярных инструментов на финансовых рынках, и входит в стандартный набор МТ 4. Кроме того, этот индикатор можно встретить и у некоторых брокеров БО, предоставляющих для торговли платформу собственной разработки.

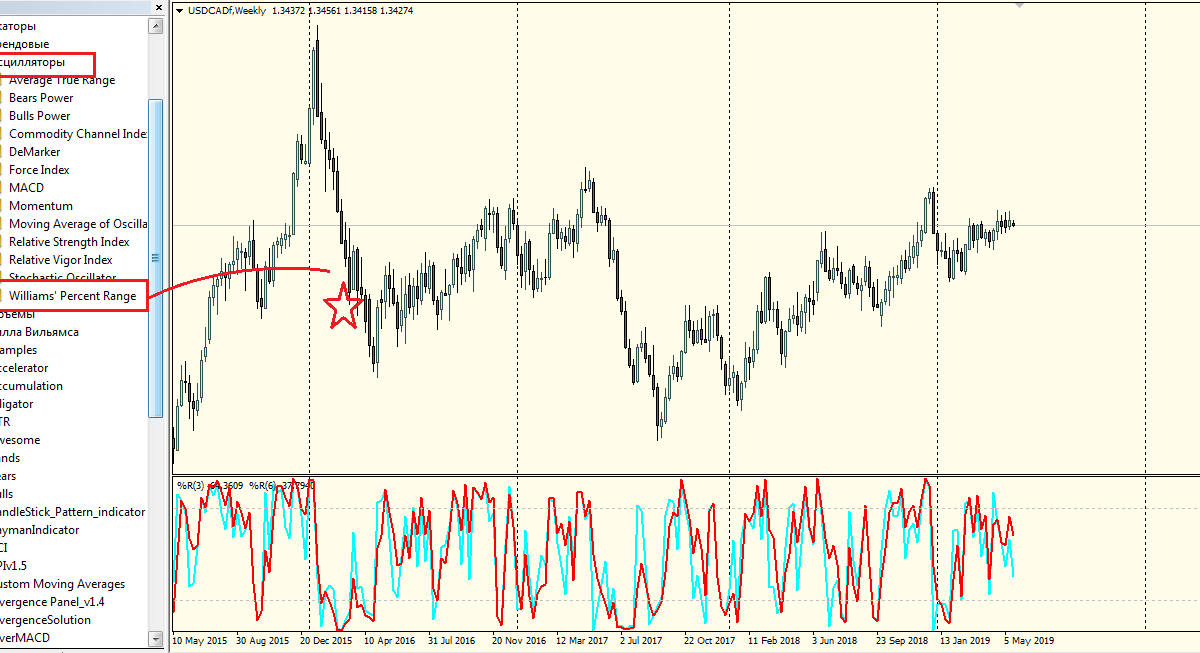

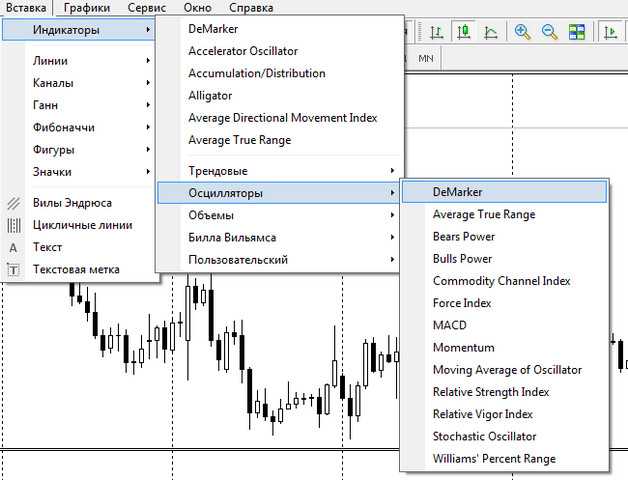

Торгуя через МТ 4, для установки Демаркера на график достаточно кликнуть на кнопку «Индикаторы» на верхней панели терминала, а далее выбрать «Осцилляторы» и «DeMarker». Инструмент устанавливается со стандартными настройками, рекомендованными к использованию самим автором. Для удобства и наглядности можно лишь поменять цвет и тип линий.

DeMarker, как и большинство других осцилляторов, показывает перекупленность и перепроданность рынка и конкретного актива. Если основная линия пересекает нижний уровень 0,3, это указывает на перепроданность рынка, а значит, стоит ожидать восходящего тренда или, как минимум, коррекции. Если линия пересекла снизу вверх уровень 0,7, это свидетельствует о том, что рынок перекуплен, и возможен скорый откат цены вниз.

Как правило, обычные осцилляторы, вроде RSI или Стохастика, не используются в биржевой торговле отдельно от других индикаторов или методов анализа. Осцилляторы хороши в качестве фильтров, отсекающих ложные сигналы на вход в рынок, которые поставляет основной инструмент. Однако понятие перекупленности и перепроданности само по себе слишком абстрактно, чтобы открывать сделки только на основе подобных показаний.

Творение Томаса Демарка отличается от прочих осцилляторов, и, возможно, покажет достойные результаты даже при использовании соло.

Срок экспирации опциона – 5 минут, или 5 свечей при торговле на другом временном интервале.

Мастер-класс торговли по индикатору Demarker

Удачный маркетинговый ход Демарка, который обратился к российским трейдерам в своей книге, стал причиной повышенного внимания к новой методике со стороны специалистов. Благодаря такому положению дел, индикатор демаркер является не только самым изученным, но и одной из самых усовершенствованных техник, включая разработанную программу «Метод г-на Демарка».

На практике индикатор Demarker часто используется одновременно с еще одним творением Thomas R.Demark – REI (индексом расширения диапазона), который сравнивает ценовые минимумы и максимумы за 2 дня. Полезные рекомендации по практическому применению содержатся в книге:

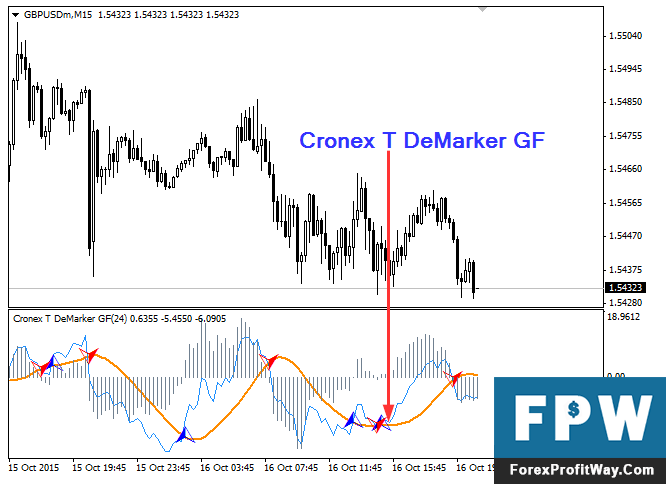

Чувствительный Demarker отлично отсеивает шум и точно определяет доминирующий тренд, но для работы на валютной бирже более эффективной признана комбинация торговли с осцилляторами демаркер и стохастик. В таком случае инструмент Демарка станет фильтром для торговой системы. Если сигналы стохастика противоречат Demarker, то их рекомендуется трактовать как вероятное начало отката, а сделки совершать в направлении, которое указывает метод самого автора: пересечение «70» вниз – сигнал на продажу Sell, «30» вверх – на покупку Buy.

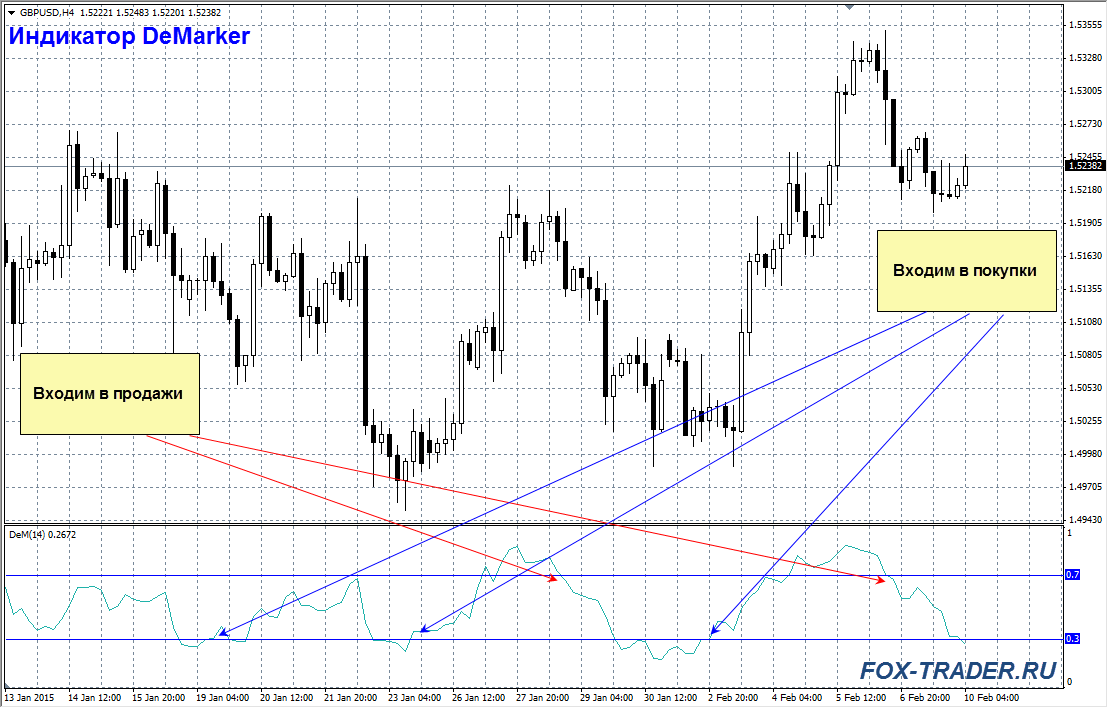

Популярным и проверенным способом использования инструмента Demarker является отслеживание расхождений показателей ценового графика и осциллятора, то есть — дивергенции. Если цены создали максимум выше предыдущего, а показатели осциллятора демарка ниже («бычье расхождение»), то это трактуется как сигнал по смене тренда на нисходящий. «Медвежье схождение», когда цены создали минимум ниже предыдущего, а показатели Demarker – выше, говорит о смене направления тренда на восходящий.

При работе с индикатором Demarker необходимо учитывать недостаток, объединяющий весь класс подобных осцилляторов:

- Положительные сигналы, если цикл торгового диапазона соответствует длине Demarker.

- Если начинается тренд или длина не соответствует – вероятны ложные сигналы.

В профессиональной среде индикатор демаркер признан удачным компромиссом между техническим и фундаментальным анализом. И, хотя автор данного инструмента построил теорию, которая выходит за рамки традиционных взглядов, созданная методика позволяет предсказать поведение цен, выходить на рынок с минимальными рисками и планировать сделки в доминирующем тренде.

На этом пока все, не забывайте следить за обновлениями на форекс блоге, так как в следующем посте мы разберем супер прибыльную и усовершенствованную систему Лондонский взрыв. Не пропустите!

Откуда взялась ТРИЗ

В 1946 году советский инженер, учёный и писатель-фантаст Генрих Альтшуллер начал изучать приёмы решения задач, чаще всего используемые изобретателями. Всего он выделил 40 приёмов, которые назвал теорией решения изобретательских задач.

Он пришёл к выводу, что решение технической задачи приводит к моменту, когда ответа на вопрос ещё нет, а вариантов много. В такой ситуации оказывается каждый изобретатель. Также Альтшуллер заключил, что самое эффективное решение задачи достигается при помощи ресурсов (материальных, временных, пространственных, человеческих и так далее), которые у вас уже есть. Тогда ответ станет очевидным.

В 80-х годах эту теорию брали за основу методики преподавания в советских школах и использовали на заводах. Но позже эта практика забылась.

Генрих Саулович Альтшуллер

Сегодня ТРИЗ имеет широкое признание во всем мире. Ведущие производственные компании используют методы и инструменты ТРИЗ в своей работе — Samsung, LG, Gillette, HP, Intel, Boeing, Xerox, Ford, Toyota, Kodak, Johnson&Johnson и другие.

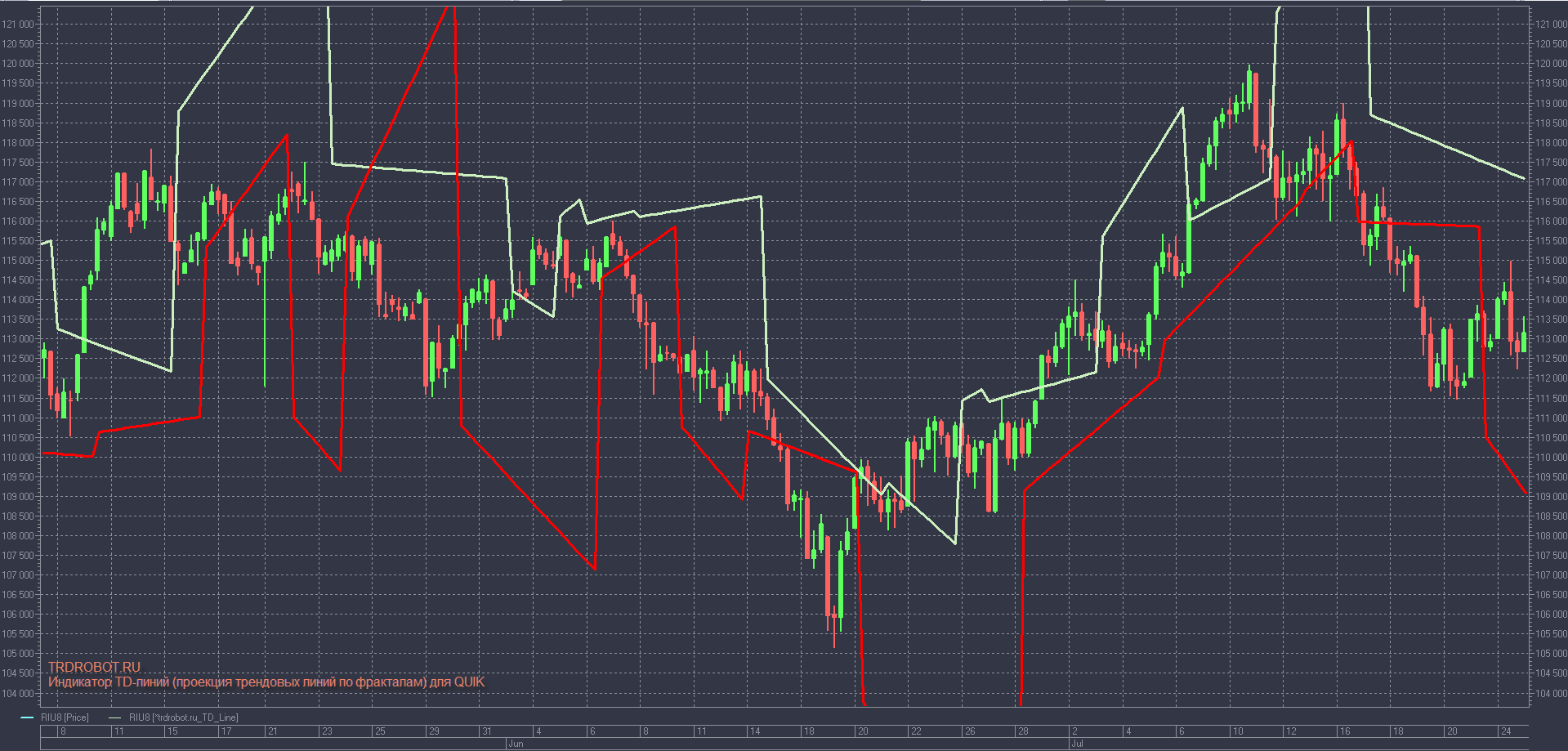

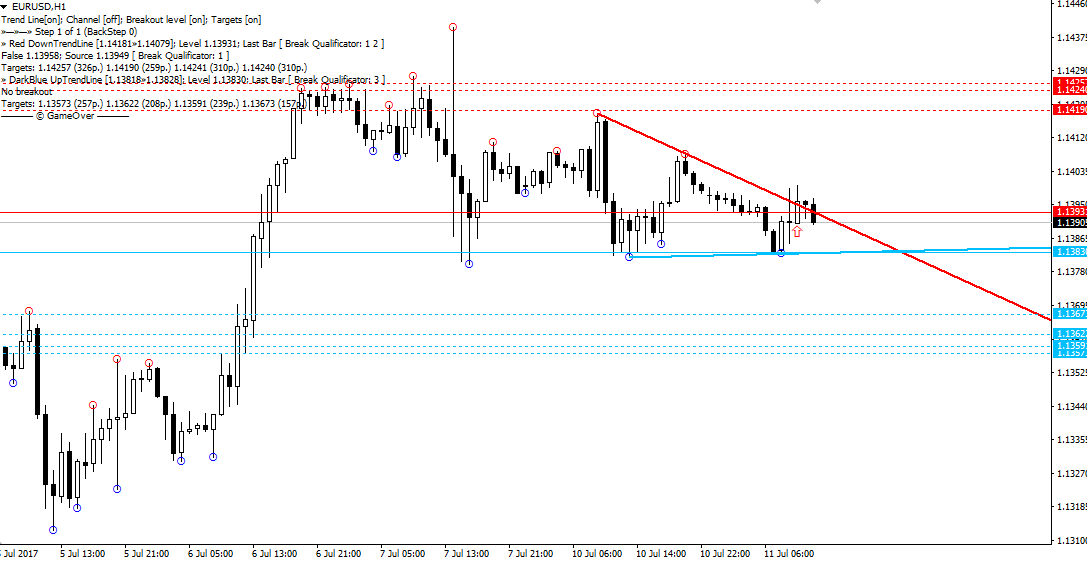

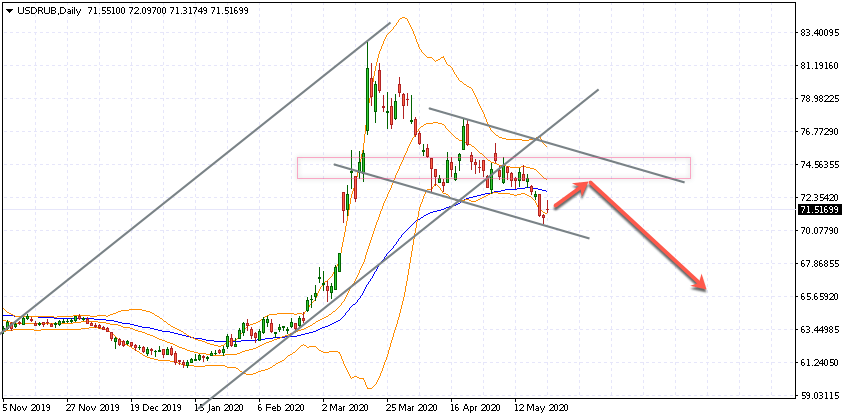

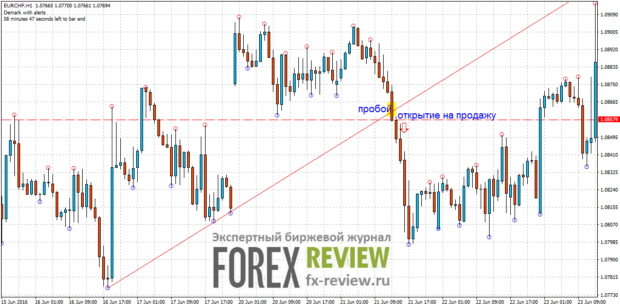

Торговля по стратегии Thomas Demark Lines

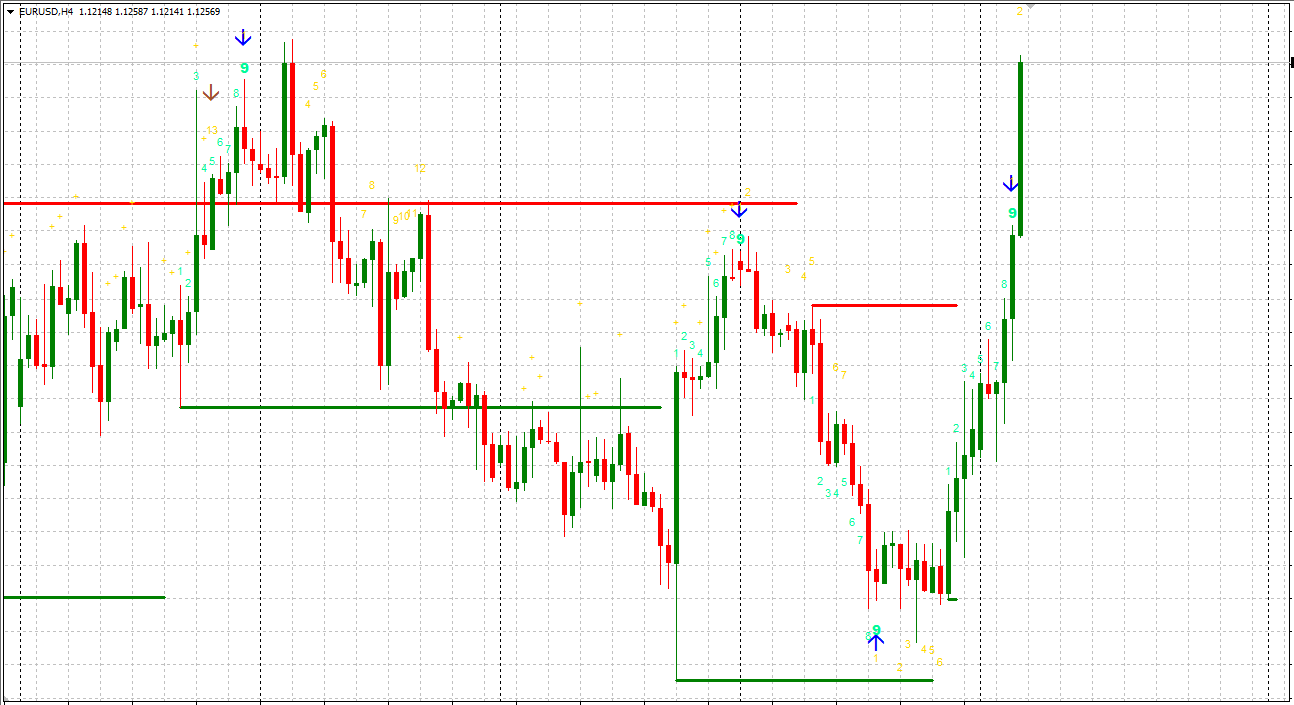

Линии строятся по самым высоким или самым низким точкам. Учитывается только обозримая часть графика при среднем масштабе.

Обратите внимание на правила построения линий. Если в данный момент тренд нисходящий, то вам нужно выстроить линию по самым высоким точкам индикатора, начиная от максимальной

Учитываются только красные точки

Если в данный момент тренд нисходящий, то вам нужно выстроить линию по самым высоким точкам индикатора, начиная от максимальной. Учитываются только красные точки.

Если тренд восходящий – строим по самым низким, начиная от минимальной. И учитываются при этом только синие точки.

Чаще всего линия совпадает только в 2-3 точках, далее становится невозможным её провести, не нарушив направление. Поэтому стройте её последовательно: самая главная (высокая или низкая, в зависимости от направления тренда), затем следующая, если есть возможность, то ещё одна. Построенного луча будет достаточно для правильного анализа рынка и получения сигнала.

Показанная на скриншоте линия в реальности должна была быть выстроена задолго до того, как была пробита. Поэтому пусть вас не смущает возможная длительность ожидания сигнала после построения луча. Задача стратегии – поймать момент перелома тренда, но не в самом начале, а тогда, когда пойдёт явное снижение, и вероятность возврата будет очень мала.

Итак, базовые правила стратегии:

1. Сделки открываются всегда против того тренда, который был во время построения линий. К тому времени, как появится сигнал, возможно, уже будет прочерчиваться новый канал противоположной направленности. Основная идея использования линий – как раз в том, чтобы находить точки их пробоя.

2. Сигнал появляется тогда, когда прочерченный уровень пробит ценой. Сделка открывается в направлении прорыва.

3. Входим в рынок только после того, как закроется свеча, пересёкшая линию. Вы можете сделать это раньше, но тогда есть риск, что цена вернётся на прежний уровень, и пересечение будет аннулировано.

На скриншоте – идеальный вариант развития событий. Но, разумеется, не всегда бывает так. Ложных пробоев по этой стратегии случается немало. Чтобы свести к минимуму негативные ситуации, следуйте таким правилам:

1. Всегда проверяйте экономические данные. Не открывайте сделки перед важными новостями.

2. Выставляйте стоп-лоссы. Изначально ограничение лучше поставить на уровне прочерченной линии, затем передвигать его вместе с растущей прибылью.

3. Выставляйте тейк-профит. Его можно сделать фиксированным (определённое количество пунктов). Также вы можете найти исторические уровни и выставить Take Profit на ближайшем из них.

4. Прочертите новую линию для начавшегося тренда. Если она будет пробита – это сигнал для закрытия сделки.

5. Не открывайтесь, когда тренд не явный, и ситуация больше похожа на рэндж.

Вывод: Помните, что стратегия Thomas Demark Lines не идеальна, ведь она основывается всего на одном индикаторе. Поэтому оптимально дополнить её ещё 1-2 индикаторами на усмотрение трейдера. Тогда она сможет показать отличные результаты.

Удачи в торговле!

Всегда с вами, Лаборатория FOREX Review!

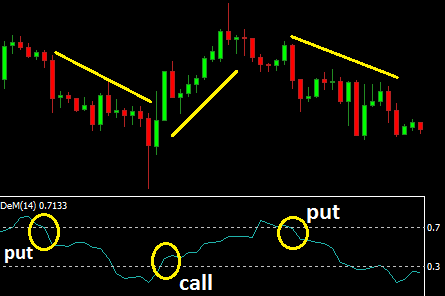

Сигналы осциллятора

Программа подает две категории сигналов для бинарных опционов:

1. В момент пересечения уровней перекупленности/перепроданности.

2. При дивергенции/конвергенции. Это расхождения, наблюдаемые между определяющим графиком цен и линией DeM. Дивергенция функционирует на восходящем движении цен, конвергенция – на нисходящей тенденции.

Рассмотрим первый пункт, наглядно показывающий, как торговать с индикатором Демарка: пересечение линии DeM сверху вниз отметки 0,7 – PUT или разворотный сигнал на понижение. Пересечение линии DeM снизу вверх отметки 0,3 – CALL или разворотный сигнал на повышение. При расхождениях алгоритм действий трейдера выглядит следующим образом: отсутствие подтверждения новых ценовых минимумов на основном графике и линии DeM сигнализирует о приобретении CALL-опциона. Отсутствие подтверждения новых максимумов на обеих «кривых» говорит о приобретении PUT-опциона.

Рисунок 3. Разворотный сигнал на повышение

Важно! Для получения более точных прогнозов целесообразно эксплуатировать DeM в симбиозе с другими инструментами торговли. Например, с индексом расширенного диапазона REI за авторством того же Томаса Демарка, который автоматически анализирует ценовой максимум и минимум за 2 суток

Или с аналогичным инструментом под названием «Схоластик», который будет определять движение стоимости активов, а DeM выступать в роли фильтра.

Кто такой Том Демарк?

Том Демарк — легендарный гуру трейдинга, который регулярно появляется в качестве гостя на Bloomberg TV и CNBC. Он также был финансовым советником Стивена А. Коэна из Point 72 Asset Management. Стивен Коэн, вероятно, один из самых успешных менеджеров хедж-фондов нашего времени. Пол Тюдор Джонс, легендарный менеджер хедж-фонда, предсказавший крах в октябре 1987 года, также был одним из бывших клиентов Демарка.

Индикаторы Тома Демарка хорошо известны своим алгоритмическим подходом, который не оставляет места для любого неправильного толкования. Индикаторы Тома Демарка применялись на рынке с 1970-х годов по сегодняшний день на фондовом рынке, рынке фьючерсов и валютном рынке форекс.

История создания индикатора Демарка

Рассматриваемый в обзоре осциллятор был создан практикующим трейдером, инвестором и преуспевающим аналитиком Томасом Демарком. Целью его создания стало желание автора изобрести такой инструмент, использование которого оказывало бы максимальную помощь трейдеру в процессе торговли, избавив его от ложных сигналов.

К сожалению, Демарку не удалось изобрести идеальный во всех отношениях осциллятор, но, тем не менее, благодаря его работе свет увидел индикатор на порядок интереснее тех, что привыкли использовать большинство спекулянтов.

Индикатор Демарка: в чем его суть?

Как и любой осциллятор, Demarker выполняет свое главное предназначение – оценивает состояние перекупленности и перепроданности на рынке.

| Но кроме простых истин, инструмент способен определить степень риска при заключении сделки, учитывая максимальное и минимальное значения цены в текущий момент, а также сравнивания | данные величины с аналогичными показателями прошлого периода. Благодаря этому трейдер имеет если не четкую, то практически достоверную картинку того, когда график может развернуться. |

Принцип расчета осциллятора состоит в том, что он сопоставляет ценовой максимум текущего дня с максимумом за прошедшие сутки. Если максимум текущего суточного бара графика больше предыдущего значения – разница фиксируется.

В случае, если разница между ними отсутствует – показателю присваивается нулевое значение. При составлении формулы это будет нашим числителем.

Знаменатель состоит из сложенных сумм минимумов за отчетный период. Итого, получаем формулу, которая поможет рассчитать уровень риска в конкретный период времени.

К счастью, вручную эти рассчеты делать не нужно – осциллятор ведет подсчет автоматически. По умолчанию Demarker считает данные за 14 дней, но эту величину при желании можно сменить:

Стрелочные индикаторы — обзор наиболее эффективных сигнальных индикаторов.

Практическое применение Demarker

Для того чтобы более углубленно понять принцип работы осциллятора, рассмотрим его на примере брокера бинарных опционов.

Для начала выберем его из списка доступных осцилляторов на панели инструментов веб-платформы. Для этого следует установить тип графика Японские свечи и перейти во вкладку «Технический анализ»:

После этого в разделе Индикаторы нужно перейти в категорию Осцилляторы и выбрать нужный нам инструмент:

Наложив его на график, мы видим, как линия инструмента движется с течением времени. Существует два основных типа сигналов, что подает Demarker при работе с бинарными опционами:

- Пересечение сверху вниз уровня 0.7 сигнализирует о разворотном сигнале на понижение. Самое время открывать сделку «Ниже»;

- Преодоление снизу вверх линией Demarker уровня 0.3 говорит о том, что график разворачивается в сторону повышения и можно открывать сделку «Выше».

Помимо сигналов на покупку или продажу актива, использование индикатор Демарка способно оповестить спекулянта о пробитии уровней поддержки и сопротивления, о дивергенции, а также периодически можно «уловить» образование паттернов.

Кстати, фигуры технического анализа не всегда правильно трактуются трейдерами. Только профессиональные игроки, имеющие определенный опыт работы с индикатором, способны правильно трактовать образующиеся фигуры и воспользоваться их наличием для получения финансовой выгоды.

Советы по использованию индикатор Демарка

Хотя по умолчанию временной период анализа максимумов и минимумов цены составляет 14 дней, сам автор инструмента советует периодически менять этот показатель, что даст возможность прослеживать данные на разных временных отрезках. Это позволит лучше понимать текущую рыночную ситуацию.

Среди трейдеров считается, что использовать Демаркер лучше всего на валютных парах EUR/USD, EUR/JPY, GBP/USD, USD/CAD, акциях компаний Apple, Microsoft, IBM. В случае работы с индексами, Демаркер можно применить для анализа DAX и S&P500.

Не стоит пренебрегать и использованием трендовых индикаторов для отсеивания ложных сигналов. В данном случае Demarker можно использовать в связке с MACD или Parabolic SAR. Взаимодействие нескольких инструментов позволит отфильтровать ложные сигналы при работе с бинарными опционами в период рыночных трендов.

Торговля по ДеМарку. Подходы Томаса Демарка к анализу финансовых рынков. Секвента – механическая торговая система Демарка.

Share

Do you like this story?

Подходы Томаса Демарка к анализу финансовых рынков.

Том ДеМаркНовая наука технического анализадолгосрочные тенденции рынка моменты входа в рынокТехнический анализ нуженопределить начало и конец трендавходить в существующий тренд

Рассмотрим три основных подхода к построению торговой системы Тома Демарка.

Три главных подхода к торговле:

Первый подход основывается исключительно на поверхностном, субъективном или даже можно сказать интуитивном анализе.

большинство спекулянтовинвесторовВторой подходрыночных индикаторовсоздать свои индикаторысистемыубыточный результат торговлиТретий и более основной подход в торговле.«советы» на покупку/продажуТеория Демаркав основе трендаВыбор TD-точекпостроение TD-линиилиния трендаспособа анализаThomas De Mark

Как правильно построить линию тренда TD-точки и TD –линии.

построение линий тренда линии трендасамые последние данные о состоянии рынка.TD точкиTD-линии.Опорный ценовой максимумбар с максимальной ценойПонижательные линии тренда Опорный ценовой минимумбар с минимальной ценойПовышательные линии тренда

Опорный ценовой минимумбар с минимальной ценойПовышательные линии тренда

Демарк советовал работать только с TD-линиями первого уровня:

Оценка истинности прорыва линии тренда.

Сколько пройдет цена после прорыва линии тренда:

Сколько пройдет цена после прорыва линии тренда:

первый TD- ценовой проектор Второй TD- ценовой проектор.Третий TD –ценовой проектор.

первый TD- ценовой проектор Второй TD- ценовой проектор.Третий TD –ценовой проектор.

Выбор точек и коэффициентов коррекции (retracement ratios):

выявления величины коррекциив определенном торговом каналепо индексу Доу-Джонса(DeMarker Indicator)

Формула для Индикатора Демарка (DeMarker Indicator):

входящего в стандартный набор индикаторов торгового терминала

Индикатор ДемаркаDeMarker IndicatorИндикатор Демарка

Индикатор ДемаркаDeMarker IndicatorИндикатор Демарка

Сигналы индикатора Демарка (DeMarker):

входящего в стандартный набор индикаторов торгового терминала

бычье расхождение / медвежье схождениезоны перекупленностиперепроданности

бычье расхождение / медвежье схождениезоны перекупленностиперепроданности

Торговые сигналы.

Преимущества.

Недостатки.

Как определить силу тренда: Состояние перекупленности / перепроданности

Секвента – механическая торговая система Демарка.

Установочный наборПересечениеОтсчет

Вход в рынокЗакрытие позиции.

Вход в рынокЗакрытие позиции.

Индикатор Демарка – описание и его торговая формула

Начать описание индикатора Демарка с алертом, хотелось бы с того, что впервые о нем стало известно после выхода его книги «Технический анализ – новая наука», в которой автор описывал свое детище. Демарк постарался создать алгоритм перекупленности/перепроданности, лишенный большей части недостатков присущих традиционным индикаторам данного класса.

Цель данного алгоритма – идентификация потенциальных рыночных максимумов и минимумов на основе вычисления спроса на торгуемые активы и указания на величину риска продажи и покупки этих активов на данный момент.

По большому счету, индикатор Демарка занимается регистрацией областей истощения цен, которые, как правило, сопутствуют локальным минимумам и максимумам.

Как говорилось выше, данный алгоритм является осциллятором и варьируется между значениями от «0» — «1», при этом ключевыми его уровнями являются «0,3» и «0,7».

РЕЙТИНГ БРОКЕРОВ КОТОРЫХ ВЫБРАЛИ ТРЕЙДЕРЫ в 2022 ГОДУ:

Старт от 10$

основан в

2016

старт

$10

ставка

$1

бонус

—

9,9

Обзор

Без верификации. РАБОЧАЯ СТРАТЕГИЯ для Интрейд бар

30.000 бонус

основан в

2012

старт

300₽

ставка

60 ₽

бонус

30.000

9,8

Обзор

Самые лояльные условия. Рекомендуем: 3 АВТОРСКИЕ СТРАТЕГИИ для Бинариум

+100% на счет

основан в

2007

старт

$100

ставка

$1

бонус

15%

9,7

Обзор

| ТОРГОВЫЕ УСЛОВИЯ | СТРАТЕГИИ ДЛЯ AMARKETS |

$maxx бонус

основан в

1998

старт

$0

ставка

$1

бонус

до 60%

9,9

Обзор

| ТОРГОВЫЕ УСЛОВИЯ | СТРАТЕГИИ ДЛЯ ALPARI |

Строится индикатор Демарка по следующей формуле:

где:

- High (i) является максимальной ценой текущей свечи (бара);

- High (i-1) представляет собой максимальную цену предыдущей свечи (бара);

- Low (i) является минимальной ценой текущей свечи (бара);

- Low (i-1), это минимальная цена предыдущей свечи (бара);

- N, это расчетный период;

- SMA служит скользящим средним.

Таким образом, данный осциллятор определяется так:

Если максимум данного (текущего) бара, превышает максимум предыдущего, то разность между ними необходимо учитывать.

Ну а текущий максимум ниже, предыдущего, то принято считать, что разность их приравнивается к «0».

По такому же принципу рассчитываются и минимумы, то есть, когда минимум текущего бара опустится ниже минимума предыдущего, то разность считается, а если минимум по текущему бару выше от предыдущего, то разность, соответственно, приравнивается к нулевому значению.

Как говорилось выше, значения данного осциллятора строятся в пределах значений от 0% — 100% (от о до 1) с особыми уровнями ниже «0,3» и выше «0,7». Как Вы, скорее всего, догадались, это и есть зоны перепроданности и перекупленности. Именно эти зоны автор индикатора выделял, как области с низкими и высокими рисками.

При значении индикатора, поднимающемся выше значения «0,7» следует ожидать ценового разворота, по тому обстоятельству, что реальная стоимость торгуемого инструмента завышена. Когда значение осциллятора опускается ниже цифры в «0,3», значит, цена инструмента занижена и следует в самое ближайшее время ожидать, что произойдет разворот вверх.

Очень важно понимать, что использовать данный принцип следует в тех случаях, когда на рынке властвует установленная однонаправленная тенденция, то есть индикатор Демарка применим исключительно для рыночного вхождения по тренду. Как известно, использовать осцилляторы для ловли трендовых разворотов, категорически не рекомендуется.

Как известно, использовать осцилляторы для ловли трендовых разворотов, категорически не рекомендуется.

Индикатор Демарка с алертом, является стандартным осциллятором, имеющимся в терминалах для торговли. Для его установки на торговый график войдите во «Вставка» -> «Индикаторы» -> «Осцилляторы» -> «DeMarker». В настройках индикатора рекомендовано оставить все по умолчанию, можно лишь добавить дополнительные уровни и изменить период.

На этом описание индикатора Демарка закончим и перейдем к практическому его применению, то есть рассмотрим, как его можно использовать.

Вот сам индикатор: Скачать DeMarker

ТОП БРОКЕРОВ ОПЦИОНОВ, ПРИЗНАННЫХ НЕЗАВИСИМЫМИ РЕЙТИНГАМИ

Выплаты автоматом. Без верификации! | обзор | отзывы | НАЧАТЬ С $10$

Год основания 2012. Депозит с 300 рублей | обзор | отзывы | БОНУС 100% НА СЧЕТ

Фиксированные опционы от ПАО Alpari | обзор | отзывы | ОПЦИОНЫ С 1 USD

Год основания 2017. Бонус до 100% | обзор | отзывы | ЗАРАБОТАТЬ С 10 $

Год основания 2017. Бонус до 100% | обзор | отзывы | ЗАРАБОТАТЬ С 10 $

ТОП ФОРЕКС БРОКЕРОВ РОССИЙСКОГО РЕЙТИНГА НА 2022 ГОД:

Что говорят трейдеры об АМаркетс? БОНУС 100% К СЧЕТУ | обзор/отзывы

Имею тут счет в 1050$. Платит с 1998 года! | 4 АКЦИИ И КОНКУРСА | обзор/отзывы

Установка

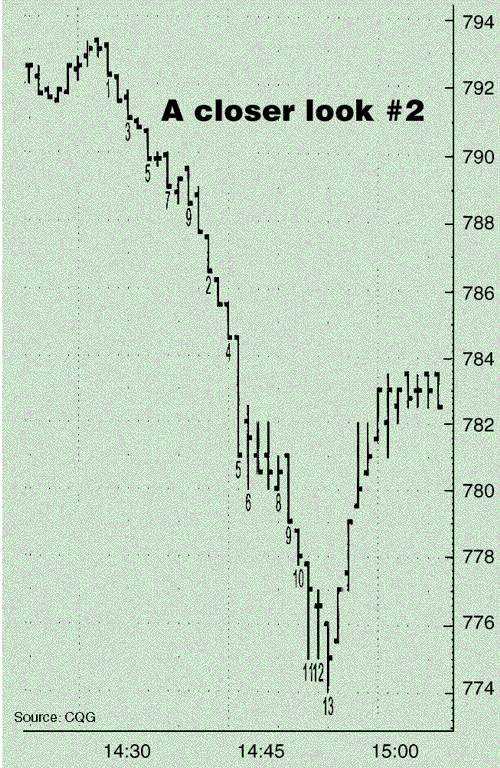

Первую фазу TD Sequential называют фазой Установки (Setup).

Setup – это сравнение цены закрытия текущего бара с ценой закрытия четыре бара назад:

- Если Вы наблюдаете дневную гистограмму, то сравниваются закрытие текущего дня и закрытие четыре дня назад;

- Если Вы наблюдаете минутную гистограмму, то сравниваются закрытие текущей минуты и закрытие четыре минуты назад.

Завершённый Setup на покупку, определен как ряд девяти последовательных ценовых баров, где закрытие каждого ценового бара — меньше, чем цена

закрытия четыре бара ранее.

Наоборот, завершённый Setup на продажу, определен как ряд девяти последовательных ценовых баров, где закрытие каждого ценового бара — больше, чем цена закрытия четыре бара ранее.

Поэтому, Setup на покупку появляется на уменьшающемся рынке, и Setup на продажу появляется на растущем рынке. В каждом случае, когда достигнут минимальный счет Установки девять, Установка завершена.

Повторяю, чтобы считать, что Установка на покупку сформировалась, должна быть последовательность по крайней мере из девяти последовательных ценовых

баров, в которой закрытие каждого бара — ниже, чем цена закрытия четыре бара ранее. Например, 1-й счет Установки на покупку будет зарегистрирован, если

закрытие первого бара будет меньше, чем цена закрытия четыре бара ранее. На следующем баре счёт 2 появится, если закрытие нового бара ниже, чем цена

закрытия четыре бара ранее. В момент закрытия следующего бара это сравнение делается еще раз, и если это закрытие тоже ниже, чем цена закрытия четыре бара ранее, появляется счёт 3. Этот процесс повторяется непрерывно.

Как только сформируется последовательность из девяти закрытий удовлетворяющих данным условиям из по крайней мере девяти последовательных завершений, Установка на покупку сформировалась, и, следовательно, первая фаза TD Sequential закончена. Трейдер может перейти к фазе Пересечения и затем к фазе покупки — Обратного отсчета. Каждый счет Установки на покупку пронумерован цифрами 1 – 9 под ценовыми барами.

Если, до счёта 9 появляется бар с закрытием выше (или равным), чем цена закрытия четыре бара ранее, то Установка на покупку отменена, и фаза Установки должна начаться снова.